新興国株式インデックスや投資信託のおすすめを知りたい

新興国株式インデックスのメリット・デメリットは?

投資信託以外におすすめの投資先があれば知りたい!

新興国とは、今後の成長が特に期待されている国々のことで、急速な経済成長にともない株価の上昇が見込まれる市場です。

なかでも「新興国株式インデックス」は、こうした国々の主要企業に分散投資できる指数型ファンドで、投資信託を通じて手軽に始められる点が魅力です。

一方で、政治や通貨の不安定さによるリスクも伴うため、ファンド選びや投資タイミングには注意が必要です。

本記事では、新興国株式インデックスのおすすめ投資信託、メリット・デメリット、始め方や、安定した利回りが期待できるおすすめの代替ファンドまで初心者向けにわかりやすく解説します。

新興国株式インデックスおすすめ投資信託銘柄ランキング【2026】

新興国株式インデックスとは、ブラジルやインド、ベトナムをはじめとする新興国の代表的な企業の株価をひとつにまとめ、全体の動きを見やすくした指標です。

新興国株式インデックスに連動する投資信託を活用することで、成長が期待される新興国市場に分散投資が可能です。

では、さっそく新興国株式インデックスに連動するおすすめ投資信託をランキング形式で紹介します。

1位 : iFree新興国株式インデックス

| 基準価額 | 24,616円 |

|---|---|

| 総資産額 | 260億円 |

| 設定日 | 2016年9月8日 (償還 : 無期限) |

| ベンチマーク | FTSE RAFI エマージング インデックス(円換算) |

| 組入国比率 (5位まで表示) | 中国 40.6% 台湾 15.3% アメリカ 13.0% ブラジル 8.9% インド 8.6% 基準日 : 2025年2月28日 |

| 為替ヘッジ | ヘッジなし |

| 分配金 | 無分配 |

| 運用実績 | 1年 5.86% 3年 13.71% 5年 17.51% |

| シャープレシオ | 1年 0.34 3年 0.99 5年 1.26 |

| 信託報酬 | 年率0.374% |

| NISA可否 | NISAつみたて投資枠 NISA成長投資枠 |

iFree新興国株式インデックスは、「FTSE RAFIエマージングインデックス(円換算)」に連動するインデックスファンドで、低コスト(信託報酬0.374%)と高いリターン(年率5年17.51%)が魅力です。

260億円と規模も十分で、安定性・収益性・コスト効率・節税効果といった観点からもバランスがよく、長期積立向きの条件を満たしています。

また、ベンチマークには、企業の売上や資産といった実際の経営データを重視して構成された指数が使われており、単なる時価総額ではなく、中身の強い企業に重点を置いた運用ができる点も特徴です。

為替ヘッジなしの設計により、為替の影響を受けやすい点には注意が必要ですが、NISA対応・長期積立に向いた設計となっており、成長性の高い新興国市場への分散投資に適しています。

2位 : SBI・新興国株式インデックス・ファンド(雪だるま(新興国株式))

| 基準価額 | 17,053円 |

|---|---|

| 総資産額 | 356億円 |

| 設定日 | 2017年12月6日 (償還 : 無期限) |

| ベンチマーク | FTSE エマージング・インデックス(配当込み、円換算ベース) |

| 組入国比率 (5位まで表示) | 中国 29.46% インド 21.95% 台湾 17.38% ブラジル 4.54% サウジ 4.32% 基準日 : 2025年4月30日 |

| 為替ヘッジ | ヘッジなし |

| 分配金 | 無分配 |

| 運用実績 | 1年 3.93% 3年 10.72% 5年 14.28% |

| シャープレシオ | 1年 0.24 3年 0.82 5年 1.06 |

| 信託報酬 | 年率0.066% |

| NISA可否 | NISAつみたて投資枠 NISA成長投資枠 |

SBI・新興国株式インデックス・ファンド(雪だるま)は、「FTSEエマージング・インデックス」に連動するインデックスファンドです。

名目の信託報酬は0.066%(税抜)と、業界最安クラスの低コストが魅力です。

実際には、マザーファンドを通じて投資する海外ファンドなどの信託報酬も含まれるため、実質的なコストは約0.17%程度とされていますが、それでも他ファンドと比較して十分に低水準です。

純資産も340億円超と十分で、NISAにも対応。コスト重視で新興国株に投資したい方に適した選択肢です。ただし、リターンや安定性ではiFreeにやや劣る点から、今回のランキングでは2位としています。

3位 : EXE-i新興国株式ファンド

| 基準価額 | 21,390円 |

|---|---|

| 総資産額 | 224億円 |

| 設定日 | 2013年5月13日 (償還 : 無期限) |

| ベンチマーク | FTSE エマージング・インデックス (円換算ベース) |

| 組入国比率 (5位まで表示) | 中国 28.04% インド 21.64% 台湾 19.71% ブラジル 4.63% サウジ 3.72% 基準日 : 2025年5月30日 |

| 為替ヘッジ | ヘッジなし |

| 分配金 | 無分配 |

| 運用実績 | 1年 3.43% 3年 11.40% 5年 14.76% |

| シャープレシオ | 1年 0.21 3年 0.90 5年 1.12 |

| 信託報酬 | 年率0.1056% |

| NISA可否 | NISA成長投資枠 |

EXE‐i 新興国株式ファンドは、「FTSEエマージング・インデックス(円換算)」に連動するインデックスファンドで、信託報酬は年率0.1056%と、コストと実績のバランスが取れた商品です。

中国・インド・台湾の比率が高く、この点は2位の「雪だるま」と似た構成です。5年リターンも年率14.76%と堅実な成績を示しており、安定感もあります。

ただし、新興国市場は価格変動が大きいため、つみたてNISAのような積立投資との相性が良い資産クラスといえます。その点、つみたてNISAが使えないため積立投資にはやや不向きであり、今回は3位という評価です。

4位 : 楽天・新興国株式インデックス・ファンド(楽天・VWO)

| 基準価額 | 16,560円 |

|---|---|

| 総資産額 | 47億円 |

| 設定日 | 2017年11月17日 (償還 : 無期限) |

| ベンチマーク | FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)・インデックス(円換算ベース) |

| 組入国比率 (5位まで表示) | 中国 31.5% インド 22.9% 台湾 18.4% ブラジル 4.5% サウジ 4.2% 基準日 : 2025年5月30日 |

| 為替ヘッジ | ヘッジなし |

| 分配金 | 無分配 |

| 運用実績 | 1年 3.14% 3年 10.56% 5年 14.40% |

| シャープレシオ | 1年 0.19 3年 0.82 5年 1.08 |

| 信託報酬 | 年率0.132% |

| NISA可否 | NISA成長投資枠 |

楽天・新興国株式インデックス・ファンド(楽天・VWO)は、バンガード・FTSE・エマージング・マーケッツETF(VWO)を実質的な投資対象とするインデックスファンドです。

ベンチマークは「FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)・インデックス(円換算ベース)」で、中国A株を含む点が他のファンドと異なる特徴です。

信託報酬は年率0.132%と比較的低コストで、5年リターンも年率14.40%と堅調な実績があります。

一方で、純資産総額が約47億円とやや小さい点、積立NISAに対応していない点を考慮して、総合評価では4位としました。とはいえ、中国市場をしっかり取り入れたい方には有力な選択肢といえるでしょう。

5位 : eMAXIS Slim新興国株式インデックス

| 基準価額 | 17,181円 |

|---|---|

| 総資産額 | 2079億 |

| 設定日 | 2017年7月31日 (償還 : 無期限) |

| ベンチマーク | MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース) |

| 組入国比率 (5位まで表示) | インド 18.1% 台湾 17.5% ケイマン諸島 17.3% 中国 10.4% 韓国 9.4% 基準日 : 2025年5月30日 |

| 為替ヘッジ | ヘッジなし |

| 分配金 | 無分配 |

| 運用実績 | 1年 4.19% 3年 9.93% 5年 13.58% |

| シャープレシオ | 1年 0.24 3年 0.70 5年 0.96 |

| 信託報酬 | 年率0.1518% |

| NISA可否 | NISAつみたて投資枠 NISA成長投資枠 ※iDeCoにも対応 |

eMAXIS Slim 新興国株式インデックスは、「MSCIエマージング・マーケット・インデックス(配当込み、円換算)」に連動するインデックスファンドで、業界最低水準を目指す低コスト運用方針が魅力です。

純資産総額は2,000億円超と新興国株ファンドの中でも圧倒的な規模を誇り、コスト競争力・運用実績・制度対応のバランスの良さが、多くの投資家から支持される要因となっています。

組入国比率では、中国の比率が1割程度と控えめで、代わりにインドやケイマン諸島、韓国の比率が相対的に高く、特定地域への偏りを抑えた分散構成が特徴です。

一方で、値動きに対するリターン効率(シャープレシオ)が他ファンドよりやや低めである点を踏まえ、総合的に5位としました。

ただし、つみたてNISAだけでなくiDeCoにも対応しており、制度対応の幅広さは大きな強みとも言えるでしょう。

番外編:ハイクアインターナショナル|ベトナムの日系企業への融資で年利12%!

上記ランキング1位~5位で紹介したように、新興国株式インデックスファンドは、成長期待の高い国々に分散投資できる魅力的な選択肢です。

一方で、新興国株ファンドは為替や市場の変動に左右されやすい面もあり、実際、紹介したファンドの中には5年平均リターンは15%でも、年によっては±10%以上のブレがあるなど、値動きの幅が大きくなっています。

そこでご紹介したいのが、新興国の1つでもあるベトナムの成長企業を支える「融資型」の投資です。

ランキング番外編として紹介する「ハイクアインターナショナル」は、日系企業が展開するベトナム事業への融資を通じて、投資家に年利12%の利回りを提供する仕組みとして、今注目を集めています。

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

合同会社ハイクア・インターナショナル(以下、ハイクア社)は、2023年に設立された日本の運用会社です。

会長の梁 秀徹(ヤンヒデテツ)氏が会長を兼任しているベトナム企業「SAKUKO Vietnam co ltd」(以下、サクコ社)への事業融資から利益を得るという、新しいスタイルの投資手法を採用しています。

- 年利12%の安定リターン:市場の上げ下げに振り回されない固定配当型。銀行に預けるより120倍効率的に資産を増やせます。

- 年4回届く定期収入:1月・4月・7月・10月の3ヶ月サイクルで配当金を受け取れます。500万円の出資で、毎回15万円・年間60万円のキャッシュフローが生まれます。

- 投資先が目に見える透明性:融資先のSAKUKO Vietnamは48店舗展開、会員37万人、年商25億円を誇る実在の企業グループ。ネットで検索しても、現地を訪れても、事業の実態を自分で確かめられます。

- 始めやすく、縛りがない:最低500万円からスタート可能。解約制限(ロックアップ)がないので、お金が必要になったときもすぐに引き出せます。

- 配当がまるごと手元に届く:運用手数料も成功報酬もゼロ。12%の利回りがコストで削られることなく、全額があなたのものになります。

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資(社員権を購入)

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

「顔が見える投資」という安心感

ハイクアインターナショナルの会長・梁秀徹(ヤン ヒデテツ)氏は、融資先SAKUKO Vietnamの会長も兼任しています。

情報発信の取り組みとして下記を実施しています。

- YouTubeチャンネル「海外ビジネスのヤン会長」で事業状況を定期発信

- 出資者向け年次報告会で業績・計画を直接説明

- メディア出演や講演活動で経歴・ビジョンを公開

「誰が」「どこで」「何をしているのか」がすべてオープン。運用の中身がブラックボックスになりがちな一般的なファンドとは一線を画す透明性です。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

以上、新興国株式インデックスに連動するおすすめ投資信託(インデックスファンド)のランキングと、新興国に投資しながらもより安定的な利回りが期待できる「ハイクアインターナショナル」を番外編として解説しました。

ハイクアインターナショナルの最低投資額は500万円からと、投資信託よりは敷居は高いので、少額投資を重視する方は投資信託ファンドを、まとまった運用資金がある方はハイクアインターナショナルを含めて検討されてみてもいいかもしれませんね。

以下に簡単なまとめ表を入れておくので、各ファンドのリターンやリスク、コストなどを見比べながら、目的や投資スタイルに合った新興国投資の選択肢を整理してみてください。

新興国株式インデックスおすすめランキングまとめ表

| ファンド名 | 純資産総額 | 運用実績 | シャープレシオ | コスト (信託報酬) | NISA利用可否 | |

|---|---|---|---|---|---|---|

| 1 | iFree新興国株式 インデックス | 260億円 | 1年 5.86% 3年 13.71% 5年 17.51% | 1年 0.34 3年 0.99 5年 1.26 | 年率0.374% | NISAつみたて投資枠 NISA成長投資枠 |

| 2 | SBI・新興国株式 インデックス・ファンド | 356億円 | 1年 3.93% 3年 10.72% 5年 14.28% | 1年 0.24 3年 0.82 5年 1.06 | 年率0.066% | NISAつみたて投資枠 NISA成長投資枠 |

| 3 | EXE-i 新興国株式ファンド | 224億円 | 1年 3.43% 3年 11.40% 5年 14.76% | 1年 0.21 3年 0.90 5年 1.12 | 年率0.1056% | NISA成長投資枠 |

| 4 | 楽天・新興国株式 インデックス・ファンド (楽天・VWO) | 47億円 | 1年 3.14% 3年 10.56% 5年 14.40% | 1年 0.19 3年 0.82 5年 1.08 | 年率0.132% | NISA成長投資枠 |

| 5 | eMAXIS Slim 新興国株式インデックス | 2079億 | 1年 4.19% 3年 9.93% 5年 13.58% | 1年 0.24 3年 0.70 5年 0.96 | 年率0.1518% | NISAつみたて投資枠 NISA成長投資枠 ※iDeCoも可 |

| 番外編 | ハイクア インターナショナル | 非公開 | 年間12% (固定) | ー | 設定なし | ー |

新興国株式インデックス投資信託のメリット5選

では続けて、新興国株式インデックスファンド(新興国株式投資信託)に投資する魅力として、5つのメリットを紹介します。

おすすめ理由①高成長な新興国ならではの高いリターンが期待できる

IMFの世界経済の見通し(2025年4月版)によると、2025年の新興国のGDP成長率は約3.7%で、先進国の予想成長率である1.4%を大きく上回っています。

こうした高成長フェーズにある新興国は、企業業績の伸びに伴う株価上昇が期待されます。

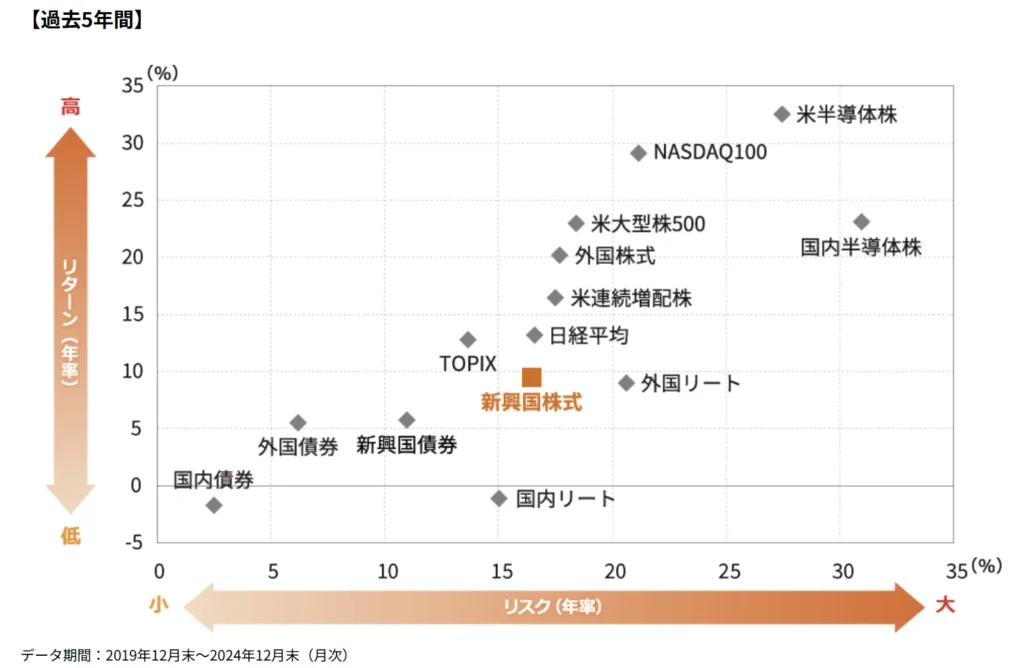

実際、MSCI新興国株指数の過去5年間 (2019年12月末~2024年12月末) の運用利回りは、円建てで年率約10%のリターンを示しており、インデックス投資ではこうした成長の波に乗ることが可能です。(参考:MSCI Emerging Markets)

おすすめ理由②新興国の主要企業に分散投資できる

新興国株式インデックス投資信託の多くは、FTSEやMSCIといった代表的な新興国株指数に連動しており、ブラジル、中国、インド、インドネシアなど複数の国・地域にまたがる成長企業に自動で分散投資できる仕組みです。

さらに、新興国株インデックスファンドは通常、複数の新興国を代表する数百〜1,000銘柄以上の銘柄に投資しており、個人では管理が難しい広範な企業群に一括でアクセスできるのも大きなメリットです。

おすすめ理由③先進国とは異なる成長源にアクセスできる

新興国市場は、先進国と異なる成長要因を持ちます。急速な都市化やインフラ投資の拡大、中間層の増加、労働人口の成長などが代表的です。

アジア開発銀行によれば、2025年の南アジアの成長率は6.0%、東南アジアでも4.7%と高水準が見込まれています。(参考:アジア開発銀行|Asian Development Outlook APRIL 2025)

新興国株と日本株の相関係数は約0.46、米国株とは約0.68と比較的高い傾向にありますが、それでも市場ごとの経済構造や地政学リスクの違いにより、タイミングによっては異なる値動きを見せることもあります。

完全な逆相関ではないものの、一定の分散効果を見込める投資対象と言えるでしょう。

0.0~0.2:相関関係がほとんどない

0.2~0.4:やや相関関係がある

0.4~0.7:かなり相関関係がある

0.7~1.0: 強い相関関係がある

1に近いほど相関性が強く、マイナス1に近いほど値動きの関連性が低いと判断できます。

※2025年3月末時点

おすすめ理由④先進国株に比べて割安である

新興国投資をおすすめする理由4つ目は、先進国株に比べて割安であるため。

新興国株は、先進国株と比べてバリュエーションが相対的に割安であることが多く、コスト面でも魅力があります。

実際、2025年6月18日時点の予想株価収益率 (PER) は、新興国市場が13.75倍であるのに対し、MSCIワールド (先進国全体) は22.40倍と大きな差があります。(参考:World PER Ratio|Emerging Markets、MSCI World)

これは、将来の成長が見込まれているにもかかわらず、相対的に割安に評価されていることを意味し、長期投資家にとっては大きな魅力です。

もちろん、割安だからといってすぐに値上がりするとは限りませんが、リターンと価格のバランスを考慮すると、適切なリスクの範囲で組み込む価値がある投資対象といえるでしょう。

おすすめ理由⑤投資信託なら少額で購入できる

新興国株に広く分散投資しようとすると、複数の国の証券口座を開設したり、現地株に直接アクセスしたりと、資金面・手続き面で大きな負担がかかります。

一方、インデックス型の投資信託を使えば、月100円〜という少額から複数の新興国に一括で分散投資することが可能です。

例えば、つみたてNISA対応商品であれば非課税枠を活用しながら、初心者でも心理的負担なく投資を継続できます。

新興国株式インデックス投資信託の4つのデメリットとリスク

新興国株式インデックス投資信託は高い成長性や分散効果が期待できる一方で、当然ながらリスクやデメリットも存在します。

デメリット①先進国と比べるとボラティリティが高い

新興国株式インデックスファンドの最大のリスクは、ボラティリティ(価格変動)が非常に大きい点です。

政治・経済の不安定さや通貨急落、インフレ、規制変更といった要因から、新興国市場は大きく変動しやすく、短期的に大幅な下落を経験することもあります。

これはある意味、短期間で大きな利益が得られるチャンスでもありますが、タイミングを間違えば大損に至ることもあります。

実際、高い成長率を維持しているにもかかわらず、過去5年間のリターンではMSCIエマージング・マーケット・インデックスは日経平均や米国大型株(S&P500)などに劣後しています。

成長性はある一方で、相場全体が不安定なため、リターンの安定性に欠けるのが実情です。

デメリット②為替リスクに注意が必要

新興国株式インデックスファンドは、現地通貨建ての株式に投資するため、為替レートの変動が基準価額に直接影響します。たとえば、現地株価が上昇しても、円高が進めば円換算で損失になる可能性もあります。

特に新興国の通貨は、政策変更や国際情勢の影響を受けて大きく変動しやすく、為替ヘッジがない商品ではそのぶんリターンが不安定になりやすい点に注意が必要です。

デメリット③情報開示や透明性に課題がある市場も存在

新興国の中には、企業の財務情報や経営指標などの開示が先進国に比べて不十分なケースも少なくありません。

監査制度や会計基準も国ごとにばらつきがあり、不正会計や突発的な業績悪化が起こるリスクも存在します。

デメリット④短期で成果を求める投資には不向き

新興国株は成長期待が高い一方で、短期的には値動きが激しく、予想外の調整局面に入ることも珍しくありません。

そのため、新興国株式インデックス投資信託は短期的な利益を狙うより、時間を味方にした長期投資に適した資産です。

価格変動を受け入れつつ、積立などで平均取得単価をならしながら運用するのが、リスクを抑えつつ成果を目指すコツです。

新興国投資信託がおすすめの人・おすすめしない人とは?

新興国株式インデックス投資信託は、すべての人に向いているわけではありません。

政治・経済の不安定さや為替変動の影響を受けやすいため、投資スタイルやリスク許容度に応じて向き・不向きがはっきり分かれます。

新興国投資信がおすすめの人

| 新興国投資信託がおすすめの人 |

|---|

| 高いリターンを狙いたい人 オルカンやS&P500と併用して分散したい人 自分で情報収集・分析ができる人 |

新興国株は値動きが大きい分、うまく買い・売りのタイミングをつかめば高リターンも期待できます。

また、オルカンや米国株などと組み合わせて投資することで、ポートフォリオ全体の成長性と安定性を高めたい人にも向いています。

ただし、新興国には情報インフラが整っていない国も多く、信頼できる情報にアクセスするにはある程度の知識や調査力が必要です。そのため、日常的に経済ニュースをチェックしている人や、自分で情報を見極められる人には相性の良い投資先といえるでしょう。

新興国投資信託をおすすめしない人

| 新興国投資信託をおすすめしない人 |

|---|

| 投資を始めたばかりの初心者 リスクをできるだけ抑えたい人 忙しくて相場をチェックする時間がない人 |

一方で、相場の安定性を重視する人や、投資経験の浅い人には不向きです。

新興国市場は為替・物価・政情など不確実性が多く、想定外の下落時に不安になりやすい人にはリスクが大きすぎる場合があります。

また、相場を頻繁にチェックできない人や、税制や各国事情に関心を持ちにくい人にとっては、管理の手間が重く感じられるかもしれません。

長期投資であっても、ある程度の関心と主体的な情報収集が必要な資産クラスだと理解しておくことが大切です。

値動きの大きさに不安を感じる方は、前述のハイクアインターナショナル(固定年利12%)のような元本重視型の投資を検討するのも一案です。

新興国株式インデックス投資信託で成功するコツとは?

値動きの大きい新興国ファンドですが、基本を押さえておけば安定した成果につながります。

成功するために押さえておきたい4つのコツを簡単に紹介しましょう。

ポイント①長期目線を持ち、短期の値動きに一喜一憂しない

新興国市場は短期的には不安定な値動きが多いため、最低でも5年以上の運用期間を前提にするのが基本です。

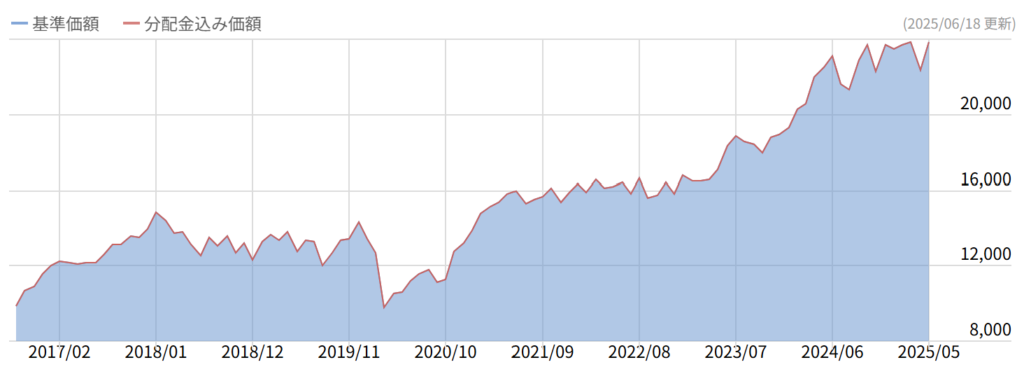

たとえば、以下のチャートは「iFree 新興国株式インデックス」の約9年半の基準価額の推移を示したものです。

途中で大きな上下を繰り返しているものの、10年弱で2倍以上に成長していることが分かります。

一時的な下落で焦って売却するのではなく、経済成長の波に乗るという長期的な視点が大切です。

ポイント②毎月積立でリスクを平準化する

一括で買うとタイミングによって損益が大きく左右されるため、月々の積立(ドルコスト平均法)がおすすめです。

たとえば楽天証券やSBI証券などでは、100円から毎月自動積立が可能なので、無理なく投資を継続できます。

また、つみたてNISAを活用すれば、年間120万円までの積立が非課税となるため、新興国インデックスファンドをコツコツ長期保有したい方にも相性抜群です。

少額から始めて市場の上下に慣れつつ、将来の資産形成につなげていくのがおすすめです。

ポイント③他の資産と組み合わせてリスクを分散する

新興国株式だけに偏ったポートフォリオでは、市場急変時に全体が大きく下落するリスクがあります。

米国株や先進国株、債券などと組み合わせることで、リスクとリターンのバランスが安定します。

一般的なポートフォリオでは、新興国株式の比率は5〜15%程度が推奨されています。これはMSCIオール・カントリー・ワールド・インデックス(ACWI)における構成比率(約11〜12%)とも一致し、過度なリスク集中を避けつつ成長の恩恵を狙うバランスの良い目安といえます。

新興国株式インデックス投資信託の始め方

新興国株式インデックスファンドの購入は、基本的に他の投資信託と同じ手順で始められます。

- 証券会社の口座を開設する

- 信託報酬や過去の成績などを比較しファンドを選ぶ

- 注文金額や注文タイプ(積立 or 一括)を指定する

すでに投資信託を購入している方は、新たに証券口座を開設する必要はありませんが、これから始める方にはSBI証券や楽天証券の利用がおすすめです。

- 投資信託の取扱数が業界トップクラス

- つみたてNISA対応ファンドも豊富

- 100円から積立可能で、少額から始めやすい

- スマホ・PCの操作画面がわかりやすく、サポートも充実

- ポイント投資(楽天ポイント・Vポイントなど)にも対応

また、証券口座には以下の3種類があり、それぞれ税金の扱いが異なります。

- 一般口座

年間利益が20万円を超えた場合、自分で確定申告が必要 - 特定口座

自分で確定申告をする必要がない口座(※源泉徴収ありの特定口座) - NISA口座

NISA (少額投資非課税制度) を活用するための口座

これから投資を始めるなら、特定口座(源泉徴収あり)やNISA口座の利用がおすすめです。

新興国株式インデックスおよび新興国投資に関するFAQ

ここでは、新興国株式インデックスファンドや新興国投資について、よくある質問をQ&A形式で解説します。

新興国市場の今後の見通しは?

今後も新興国市場は高い経済成長が期待されています。

国連の推計によれば、2050年の総人口は新興国が85%を占めると予想されており、人口増加と若年層の労働力拡大により、内需と生産性の両面で成長余地が大きいからです。

また、多くの国で外資企業の誘致やインフラ投資を進めており、持続的な成長を後押しする政策改革も進行中です。

新興国株と米国株はどっちがおすすめ?

目的や投資スタイルによって適性は異なりますが、米国株は安定性、新興国株は成長性を重視する人に向いています。

米国株は過去10年にわたり安定した成長を見せ、S&P500やNASDAQ100などの主要指数は世界的にも人気が高いです。

一方、新興国株は政治・経済の不安定さがあるものの、長期的な経済成長や人口増加に伴う高リターンを狙える魅力があります。

両者をポートフォリオに組み合わせることで、リスクとリターンのバランスを取ることも可能です。

新興国株式インデックス投資信託のおすすめの選び方は?

手数料・連動指数・運用実績・純資産残高をチェックするのが基本です。

新興国株式インデックスファンドを選ぶ際は、以下の4点を押さえると失敗しにくいです。

- 信託報酬(手数料)が安いか?

- どの指数(MSCI or FTSE)に連動しているか?

- 運用期間や純資産残高が十分にあるか?

- つみたてNISAや少額積立に対応しているか?

こうした基準をもとに、自分の投資スタイルに合った商品を選びましょう。

「新興国株式インデックスおすすめ投資信託」解説まとめ

本記事では、新興国株式インデックス投資信託のおすすめ銘柄、メリット・デメリット、向いている人の特徴、投資性向のコツなどを網羅的に解説しました。

新興国市場は短期的な値動きの激しさがある一方で、人口増加・都市化・中間層の拡大といった構造的成長要因を背景に、今後も中長期での成長が期待されています。

ただし、ボラティリティが大きく、短期で成果を狙う投資には不向きな側面もあるため、投資割合はポートフォリオの5〜15%程度に抑えるのが現実的です。

「高い成長性を狙いたい」「他の資産では得られないリターンを取り入れたい」という方は、ぜひ本記事のランキングや選び方を参考に、ご自身に合った新興国投資信託を選んでみてください。