「みんなで大家さんは危ない?」

「口コミやからくりを知りたい」

CMなどで話題の不動産クラウドファンディング「みんなで大家さん」。

少ない資金で手軽に不動産へ投資できるとして人気を集める同サービスです。

一方で、一部では「みんなで大家さんは危ない・やばい」などの怪しい口コミ評判があることから、現在投資中の方や今後利用を考えている人はさぞご心配のことでしょう。

そこで本記事では、

・みんなで大家さんの基本情報

・危ない・やばいなどの噂の真相

・同サービスに関する口コミやレビュー

・投資メリット・デメリット

などについて徹底解説しますので、ぜひ参考にしてみてください。

みんなで大家さんとは

「みんなで大家さん」は、投資家が一口100万円ほどの少額から不動産に投資できるように組まれた不動産小口化商品サービス。

インターネットを通じて不特定多数の人から資金を集めるため「不動産クラウドファンディング(通称:クラファン)」とも呼ばれています。

みんなで大家さんの運営会社はどんな会社?

みんなで大家さんの運営会社は「都市綜研インベストファンド株式会社」という会社です。

| 運営会社 | 会社名 | 都市綜研インベストファンド株式会社 公式サイト |

|---|---|---|

| 会社設立 | 1999年8月 | |

| 所在地 | 大阪府大阪市北区堂島1-1-5 関電不動産梅田新道ビル12階 | |

| 株式市場 | 非上場 | |

| 免許 | 宅地建物取引業 大阪府知事(3)第54991号 不動産特定共同事業 大阪府知事 第8号 | |

| 商品 | サービス名 | みんなで大家さん 公式サイト |

| サービス開始 | 2007年9月 | |

| 販売代理店 | みんなで大家さん販売株式会社 | |

| 累計出資金額 | (2023年時点) 2361.84億円 | |

| 投資対象 | 各種不動産 | |

| 想定利回り | 6%~7% | |

| 最低投資額 | (一口) 100万円 |

都市綜研インベストファンド株式会社は、不動産やファンド事業を手掛ける共生バンク株式会社の100%子会社で、不動産を活用した資産運用サービスを投資家に提供しています。

2007年からサービスを開始した「みんなで大家さん」は、CMやネット広告などでも評判を集め、2023年までの約16年間で累計出資金額は2361億円以上、投資者は2万5000人以上に昇っています。

CM広告や口コミ評判が広がり、急激に出資額を増やしてきたみんなで大家さんですが、一方で「危ない・自転車操業・怪しい」などのネガティブなレビューも多く見かけます。

実際、みんなで大家さんはどのような仕組みで運用され、運用状況はどうなっているのでしょうか。

みんなで大家さんの投資・運用の仕組み

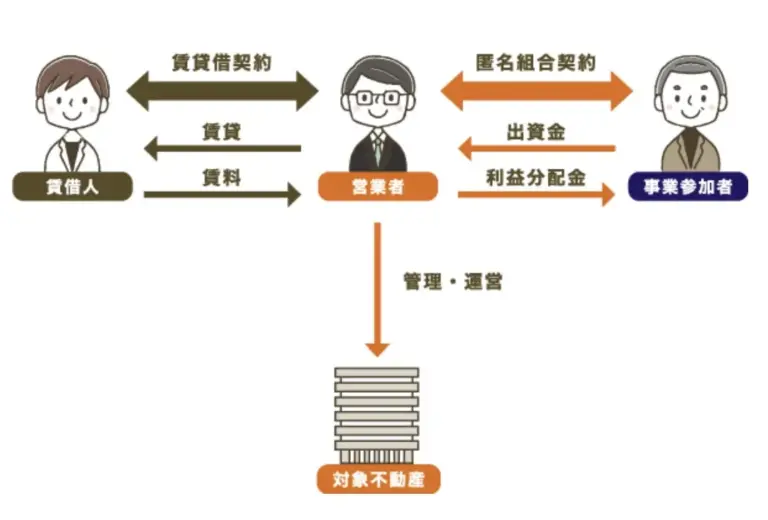

前述の都市綜研インベストファンド株式会社は、自治体から不動産特定共同事業許可を得ており、不動産特定共同事業法※という法律に基づいて、不動産小口化商品サービスである「みんなで大家さん」を投資家に提供しています。

不動産特定共同事業契約を交わした複数の投資家から資金を集めて、事業者が不動産売買や賃貸などを行い、これらの取引で得た収益を投資家に分配する事業のこと。

参考:国土交通省|不動産特定共同事業の許可とは

投資家は、都市綜研インベストファンドと匿名組合契約という種類の不動産特定共同事業契約を結んで事業に参加し、投資家から集めた資金で不動産を取得します。

同社は、この不動産を開発者などに貸し出すことで賃料収入を得て、投資家の出資口数に応じて2か月に1度分配。満期になれば投資元本が投資家に償還(返金)される予定という仕組みです。

危ない?みんなで大家さんの投資案件と運用状況

2007年のサービス開始から2024年までに募集された投資案件は4種類に分類され、各シリーズの特徴は以下の通りです。

| シリーズ名 | 特徴 | 直近の募集案件 |

|---|---|---|

| みんなで大家さんシリーズ | 商業ビル・オフィスビル・物流倉庫・娯楽施設・共同住宅・発電施設など様々な不動産へ投資 | シリーズ49号(2023年12月1日運用開始) 想定利回り6.2% 運用期間3年6ヶ月 出資金1口100万円 |

| みんなで大家さんシリーズ伊勢 | 伊勢・安土桃山文化村施設や伊勢忍者キングダムなどのテーマパークへ投資 | 伊勢8号(2024年4月1日運用開始) 想定利回り7.0% 運用期間3年1ヶ月 出資金1口100万円 |

| みんなで大家さんシリーズ成田 | 成田空港周辺開発プロジェクト用地へ投資 | 成田18号(2024年5月1日運用開始) 想定利回り7.0% 運用期間5年 出資金1口100万円 |

| みんなで大家さんファーム | 農産物の生産・加工・物流・施設へ投資 | ファーム7号(2024年7月1日運用開始) 想定利回り7.1% 運用期間3年1ヶ月 出資金1口100万円 |

想定利回りや運用期間は投資案件によって異なりますが、基本的には想定利回り6~7%、運用期間は3年~5年です。

各投資案件の運用実績(分配日・分配金額・利回り等)は、公式サイトの「商品一覧」から確認可能です。

過去募集された投資案件については、現状、元本割れや金利低下は発生しておらず、全て宣伝通りに分配金の払い出しと償還が行われています。

みんなで大家さんが危ないと言われる理由【やばい?】

投資家からの評判を得て順調に出資額も増え、一見商品の運用状況も問題ないように思えるみんなで大家さん。

では「みんなで大家さんはなぜ危ない・やばい」などのレビューや口コミ評判は、一体どこから来ているのでしょうか。

危ないと言われる理由1. 過去2013年の営業停止処分

みんなで大家さんが危ないとされる1つ目の理由は、過去に行政処分を受けていたため。

みんなで大家さんを運営する都市綜研インベストファンド株式会社は、過去2013年に大阪府から「不動産特定共同事業に係る業務の60日間の一部停止」という行政処分を受けています。

行政処分の経緯は、同社の計上した広告費が約32億円の過大計上になっており、この額を除いて計算すると債務超過の状態になってしまったためです。

この時の行政処分の原因は詐欺などの悪質なものではなく、会計基準の認識違いによるもので、その後同社が会計基準を修正しサービスが再開されてからは表面上は問題なく運用が継続されています。

しかし、行政処分を受けたことで離れてしまった投資家も多く、「みんなで大家さんは危ない」というイメージが広がる原因の一つとなりました。

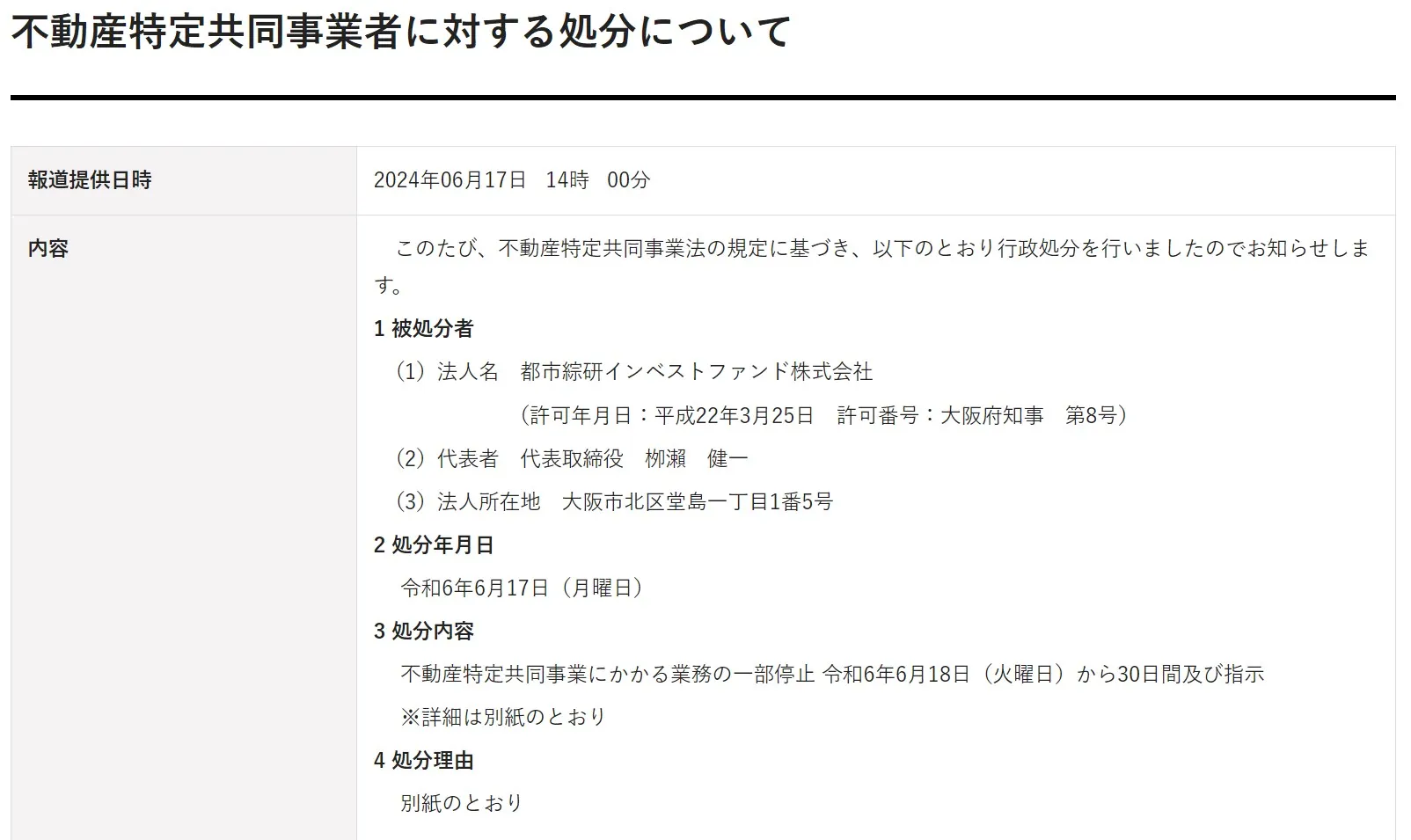

危ないと言われる理由2. 2024年6月の行政処分

2013年に続き、みんなで大家さんはつい最近も行政処分を受けており、どちらかというとこちらの方が悪質です。

2024年6月17日、みんなで大家さんを運営する都市綜研インベストファンド株式会社は大阪府より、また販売業務を行うみんなで大家さん販売株式会社は東京都より、30日間の不動産特定共同事業にかかる業務の一部停止(新規販売など)と問題の改善を命じています。

問題視されたのは2023年11月1日運用開始の「シリーズ成田16号(成田空港周辺開発プロジェクト)」で、同ファンドの投資家への説明対応について、不動産特定共同事業法に違反する部分があったことが行政処分の理由です。

- 投資対象不動産の開発計画の変更が運用資産に及ぼし得る影響について、投資家への説明が不十分

- 実際には開発許可を得ていない土地を、許可を得ているように記載し、勧誘・契約等を行った

- 宅地造成工事完了後の形状や構造を記載すべき書類に、工事完了前の形状を記載

- 違反の詳細な内容や改善命令の内容:大阪府「不動産特定共同事業者に対する処分について」

- 運営側の見解や対策方針:みんなで大家さん「今回の行政処分に関する当社グループからのお詫びとご説明」

翌2024年6月18日、みんなで大家さん販売株式会社は業務停止処分の取り消しを求めて東京地裁に対し申し立て、一時的にそれが認められましたが、結局は東京高裁により、東京地裁の「業務停止処分の停止」の決定が取り消されています(=つまり業務停止状態となりました)。

運営側は、行政処分によって投資家への分配金や運用資産の評価に影響はないとしていますが、本当に大丈夫なのかを判断できるための有益な情報はなく、「みんなで大家さんは危ないのでは」というネガティブな評判を助長しています。

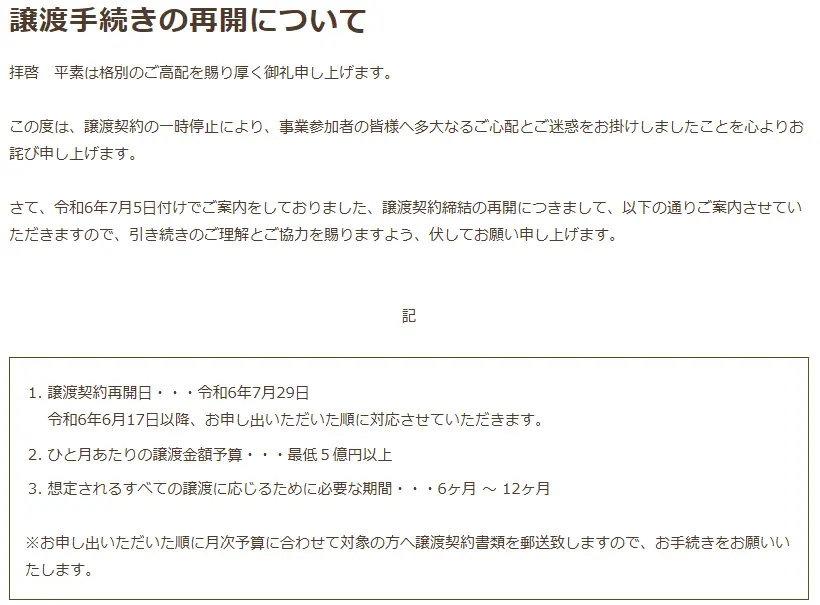

危ないと言われる理由3. 償還されない/返金が中断

2013年の一部業務停止処分の際、不安を感じた投資家からの解約要請が殺到し、一時的に返金が遅延したことがありました(その後返金済み)。

また2024年6月に受けた業務停止処分の最中である現在は、運営側によって予め解約申請の受付が中断されています。

報道よると、行政処分発表から1日以内に約470人の投資家からの解約申込が殺到し、解約請求の額は28億円を超える金額になっているとのことで、時間がたった今はもっと増えているのではと予想されます。

ちなみにみんなで大家さんでは譲渡手続きを24年7月末に再開しましたが、ひと月あたりの上限は5億円で、すべての譲渡に応じるのに6~12か月かかるとのことでスムーズな返金対応ができているのかは今のところ不明です。

このような状況が投資家に不安を与え、「この先大丈夫なのか?」「ちゃんと償還・返金されるのだろうか?」「みんなで大家さんは危ないのでは?」などの噂に繋がっているものと予想できます。

危ないと言われる理由4. 成田開発プロジェクトが遅延

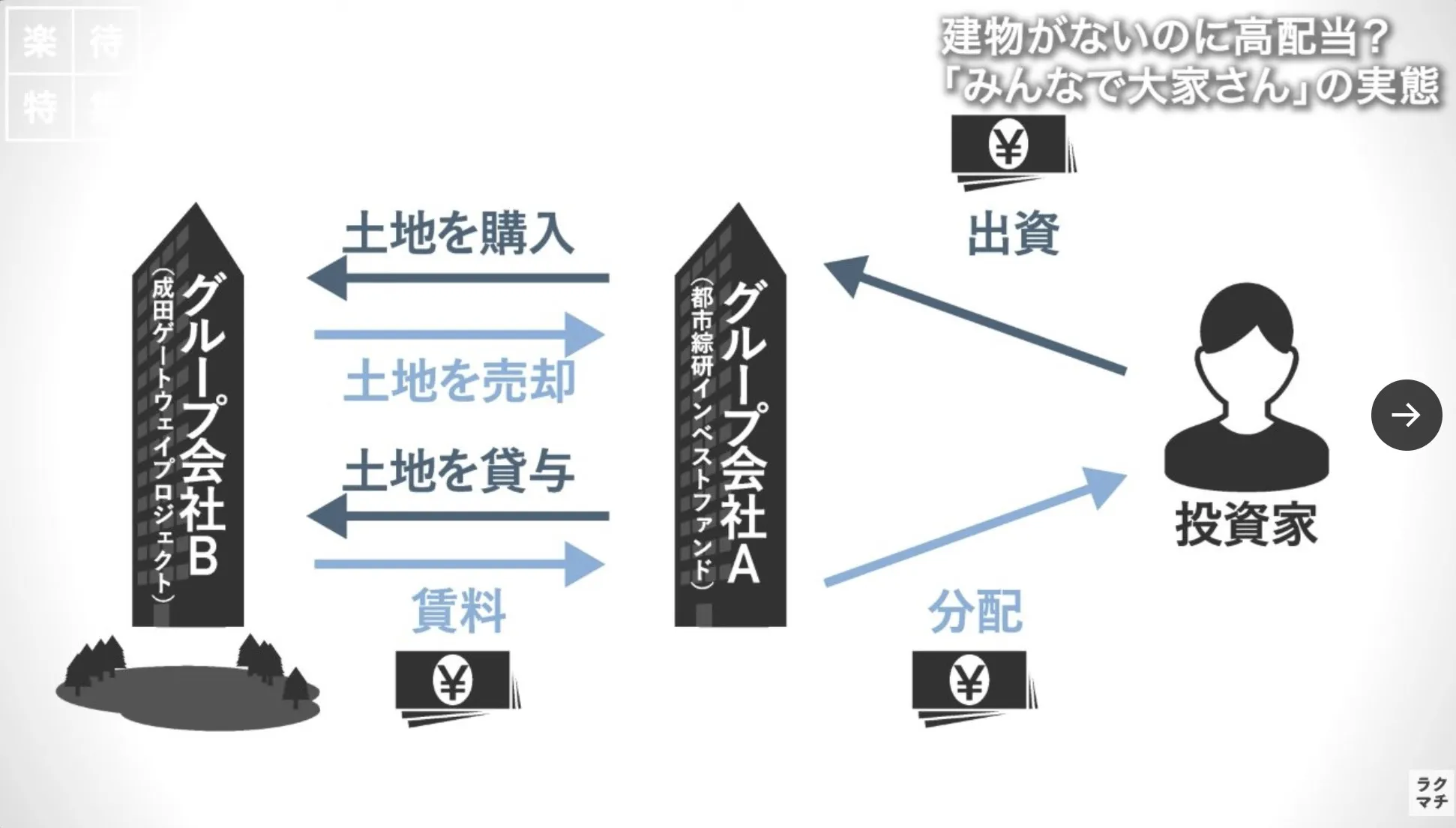

みんな大家さんが危ないと噂される4つ目の理由は、みんなで大家さんのシリーズ成田の投資先である「成田空港周辺開発プロジェクト」の進みが悪く、自転車操業状態なのではないかなどの情報が流れているためです。

成田空港から車で3分ほどで、東京ドーム約10個分の広さを誇る広大な土地に、複合施設「GATEWAY NARITA」を建設する共生バンク株式会社主導の開発プロジェクト。商業複合施設・ホテル・ランニングトラック・デジタルドーム・冷凍貯蔵倉庫・フードテックR&D開発拠点などが建設される予定。

みんなで大家さんのシリーズ成田の運用スキームは、運営側がグループ会社Bから購入した林や原野を、再びグループ会社B(開発事業者)に賃貸し、そこから得られる賃料などを分配金資源として投資家に年7%の分配金を支払うというものです。(※運営側の取り分は上限として賃料収入の3%)

シリーズ成田1号は2021年2月に運用が開始され、現在までに18号まで組成されており、いずれの案件も条件は「運用期間5年・想定利回り7%」。実際に2か月に1度7%の分配金が遅延することなく支払われています。

しかし、シリーズ成田と成田空港周辺開発プロジェクトをめぐっては、

- 造成工事開始から3年経っても造成が未完成(2023年6月~2024年4月まで10か月間も造成工事が中断)

- 開業予定も2025年→2027年春に延期(2024年2月時点では開発の進捗は2%)

- 成田9号までの償還日(優先出資部分の償還額約316.2億円)がGATEWAY NARITA完成前に来る(どこから資金を捻出するのか不明)

など不穏な気配が漂っており、「みんなで大家さんは大丈夫なのか?危ないのでは?」「本当に分配金や随時迫る投資金の償還が問題なく行われるのか」など先行きが不安視されています。

開発中の土地は利益を生まないにも関わらず、開発事業者(グループ会社B)が莫大な賃料を払えるからくりに関しては、「都市綜研インベストファンドがグループ会社Bから土地を高値で買う代わりに、高値で売った売却資金から賃料としてバックしている」という話もあります。

これだとグループ間でお金が動いているだけですので、投資家から継続的に資金調達できる間は運用が回りそうですが、GATEWAY NARITAの開発も一向に進んでいないとなると、今後投資家からの資金調達が止まった時、どこから投資家への返金を行っていくのか‥不安しかないですね。

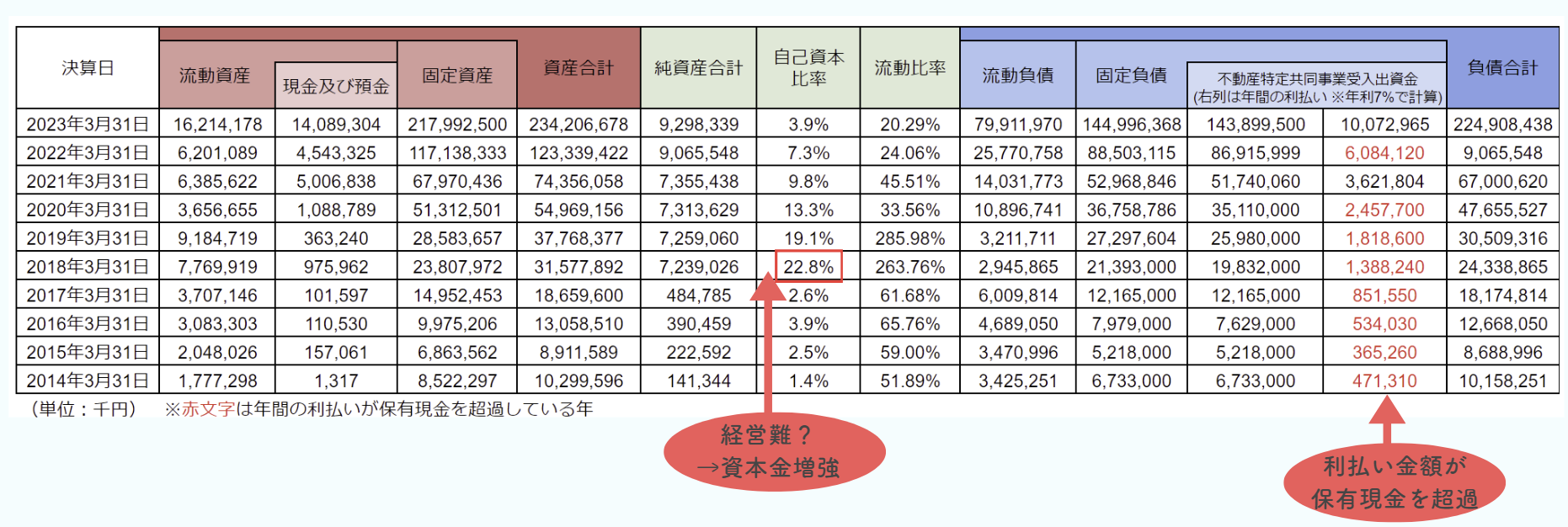

危ないと言われる理由5. バランスシートが不健全!自転車操業疑惑も

みんなで大家さんが危ないと噂される5つ目の理由は、膨らみ過ぎたバランスシート。

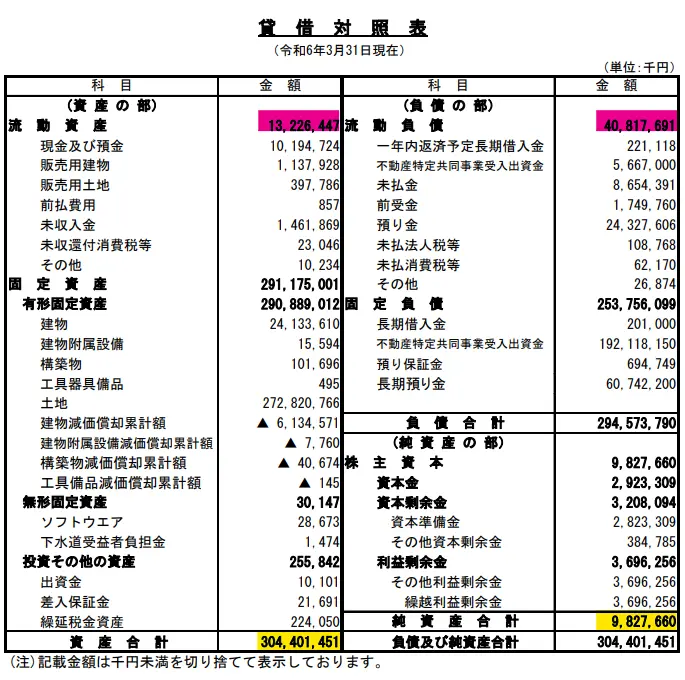

以下は、都市綜研インベストファンド株式会社のIR情報より引用した、2024年3月末時点の賃借対照表です。

まず、総資本に占める自己資本の割合を示す「自己資本比率」を見てみます。

自己資本比率の計算式

自己資本比率 = 自己資本 ÷ 総資本 × 100

自己資本比率は、数値が大きいほど自己資本で資金調達している割合が高く、財務的に安定していると言えるのですが、同社の場合は約 3.23%と極端に低くなっています。

不動産業全体の自己資産比率の平均は30%前後であるのと比較すると差は歴然。他人の資本に大きく依存している状態です。

次に企業の短期的な支払い能力をはかる「流動比率」を見てみます。

流動比率の計算式

流動比率 = 流動資産(1年以内に現金化できる資産) ÷ 流動負債(1年以内に支払い義務のある負債)

流動比率は、数値が大きいほど短期的な債務の返済能力が高いことを示しますが、同社の場合は32.40%。

100%以上が望ましいとされる中、それを大きく下回っており、今後1年の債務の返済(投資者への償還を含む)に十分な資金が用意されていないことが分かります(=残りの67.6%については新たに資金調達が必要)。

このような不健全なバランスシートの状況は、前述の「GATEWAY NARITA」への先行投資によるものと考えられますが、同施設のオープンは2025年から2027年へと遅延しており、オープン前に償還を迎えるシリーズ成田1号から9号(優先出資部分の償還額約316.2億円)が問題なく償還されるのか、先が危ぶまれます。

また現時点でシリーズ成田は優先出資部分だけで約2000億円の資金を一般の投資家から集めており、年7%の分配金を払い出すとなると1年で140億円の支払いが発生する計算です。

多額の分配金支払いに迫る償還日‥。運営型が何かしらの出口戦略を準備しているのであれば、問題なく運用が続いていく可能性はありますが、現在と過去のバランスシートからは自転車操業と言わざる負えない状況です。

自転車操業自体は詐欺や違法ではないですが、会社の経営状態は危ないと言えるでしょう。

危ないと言われる理由6. ポンジスキーム疑惑

ポンジスキームとは、実際には投資や運用を行わず、新規の投資家からの資金を以前の投資家の配当金に当てる、という詐欺の一種です。

実際に運用をしているけど経営不振の状態である自転車操業とは違い、ポンジスキームは詐欺であり違法です。

ネット上には「みんなで大家さんはポンジスキームだからやめとけ!後悔するぞ!」などの口コミが多くあり、そこからみんなで大家さんは危ないというイメージがより広がっているようです。

前述のような一般的ではないスキームで、且つ匿名組合契約であるために投資家の出資したお金が何にいくら使われ、どこから配当資源を得ているのか詳細に公開されていないため「ポンジスキームなのでは」と騒がれるのも無理はありません。

ちなみにこちらの動画では、みんなで大家さんが危ないことを行政から取り寄せた公文書からを根拠に解説されています。

解説内容の要点は以下の通りです。

開発の進捗

・建築計画が具体化していないために、インフラ整備が完了しない(造成が完了しない)状況

・にも関わらず、お金の大家さんは継続して投資家からお金を集めている

・みんなの大家さんで集めた資金で購入されたとされる土地には賃料収入を生まない土地もある(17号など)

GATEWAY NARITA開発の資金計画の仕組み

・出資金を募って開発を行うという計画を行政が許可

・出資金は2種類

(一つ目は造成工事に当てる50億円程度、もう一つは建設工事に当てる1000~1500億円程度)

・全社の出資金は香港企業が出資し、後者は投資家からみんなの大家さんを通じて集める計画

・既にみんなの大家さんは18号まで組成され巨額の資金(本来は建設工事費用)を集めているものの、建設開始の目途が立っていない(何のために2000億円も集めているのかという疑問)

・開発計画がとん挫する危険性もある

行政の許可のもと合法的に資金を集めているようですので、ポンジスキームとは言えないかもしれませんが、非常にトリッキーな運用をしていることは明らかです。

運営側の今後の資金繰りにも不安がありますし、何より投資の仕組みが明瞭でないものには手を出さない方がよいかもしれませんね。

みんなで大家さんは危ない?口コミ・評判を調査!

では続けて、みんなで大家さんへの投資を実際にやってみた経験者のリアルな口コミ評判や、検討した結果手を出さないことに決めた人のレビューなどを見ていきます。

みんなで大家さんの良い口コミ

口コミ・評判1

みんなで大家さんで資産の大半を安定的かつ高利回りで運用している分、株式投資は信用取引でリスクを恐れず全力取引できてます☺️✨✨

もちろん負けないように勉強は欠かせませんが、これもアセットアロケーションですね💰✨

(引用元:X)

口コミ・評判2

クラウドバンク私も大好きです!株と違ってかけた分全額返済されますし^ ^ みんなで大家さんは、200万かけてますが2ヶ月に1回18621円入るので、実質5.58%ですね!まー満足です^ ^

(引用元:X)

口コミ・評判3

4年前に何の知識もなく投資した「みんなで大家さん」の元本が満期償還された! 結果的に年利7%で安定運用できたけれど、今ならトラリピに全集中の呼吸👍 利回り高いし、複利も可。 何より日常的にチャリンチャリンした方が楽しい😆

(引用元:X)

口コミ・評判4

これまで貰ったギフトカード

成田7号180000円(10口)

成田8号25000円(1口)

成田9号24000円(1口)

成田10号30000円(1口)

成田11号26000円(1口)

成田12号28000円(1口)

成田13号50000円(2口)

成田14号56000円(2口)

成田15号26000円(1口)

成田15号24000円(2口)

成田16号19000円(1口)

成田17号52000円(2口)

成田18号52000円(2口)

成田13号11000円(1口)

合計60万3千円分

(引用元:アメブロ)

みんなで大家さんに関する良い口コミでは、分配金金利が7%と高く、満期まで待てば投資金額が償還される(可能性が高い)ため、安定性と収益性に優れた点が評価されているようです。

また4つ目の口コミ評判のように、みんなで大家さんは様々な利益還元キャンペーンを行っており、タイミングが合えば高額ギフトカードを貰うことが可能。特に金額が大きいのは新発売キャンペーンで、これに釣られて購入する人も多いようです。

みんなで大家さんの悪い口コミ

次にみんなで大家さんに関するネガティブな口コミ評判を紹介します。

口コミ・評判1

私も「家賃収入から配当、分配金を渡す」というビジネスモデルならば、何の疑問も無いのですが、まだ「計画段階」で工事を行っている段階から、しかもかなり割高な分配金が配られている所に「違和感」しか感じないです。(しかも、工事もかなり遅延している)

ただ、厄介な事には、ちゃんと分配金が支払われいて、ちゃんと儲かっている方もいるところですよね。(引用元:Yahoo!不動産)

口コミ・評判2

今はまだ詐欺ではない。しかし実態を調べたら手を出すべきでない事がわかる。成田シリーズは地価約5000万円の山林で200億を集め年間20億の賃料を得て配当できるとしている。投資できますか??

(引用元:Yahoo!不動産)

口コミ・評判3

IR情報を見るだけでも配当に必要なはずの手持ち現金が明らかに少ない。一応固定資産が出資金と同額近くありますが、固定資産の計算方法が土地建物の時価なら大丈夫なのですが、手前勝手な出資金設定額から算出した額ならすでに破綻しています。 成田は時価数千万の土地に数十億出資金を集めてますが、土地価格を前者で計算して出資金と同じ1,000億の不動産があるならOK、後者の計算方法なら完全に破綻です。

(引用元:Yahoo!知恵袋)

口コミ・評判4

1年半ほど投資した、「みんなで大家さん」を解約することにしました。(中略)

どうしてこんな高配当なのか?そこは正直よくわかっていなかった。今でもそう。

(引用元:アメブロ)

行政処分に言及する口コミもありましたが、より問題視されていたのは運用スキームの不透明さ。やはり高水準な分配金の出所が不明瞭なことやアンバランスなバランスシートから「この会社は危ない」「この投資商品は危ない」という印象を抱く方が多いようです。

みんなで大家さんに投資するメリット

これまでの内容から、少しずつ「みんなで大家さんは危ない」という噂の真相に近づいてきましたね。

運用のスキームはかなり狡猾ですが、運営元そして関連のグループ会社の資金がショートしない限りはサービスは続くと予想されます。

ここまで不明瞭な点が大きいと、出資をしない人が多いかもしれませんが、念のためみんなで大家さんに投資した場合のメリットを5つ紹介しておきます。

比較的高い利回りが期待できる

みんなで大家さんの投資案件シリーズは、いずれも6~7%ほどの高い分配金利回りを提供しており、分配金はこれまで16年間、2か月1回のペースで安定的に支払われています。

投資案件への申し込み手数料は無料で、運営側の利益を差し引いた上での利回り6~7%ですので、投資にかかる手数料を意識する必要もありません。

銀行預金や日本国債と比較すれば明らかに高利回りですし、住居への実物不動産投資やREIT(不動産投資信託)の平均的な利回りは4%程ですので、みんなで大家さんの利回りは比較的高いと言えます。

2か月に1度分配金が得られる

前述の通り、みんなで大家さんシリーズでは、分配金の支払いを2か月に1度の年6回【偶数月の月末(月末の最終営業日)】としています。

最小投資額である100万円を想定利回り7%の案件に出資した場合、2か月に1回税引き後9000円強の分配金を受け取ることが想定されます(⇔賃貸利益の変動などにより想定利回りを下回る可能性はあり)。

一般的に不動産クラウドファンディングの分配金の支払い回数は、年1回、償還時一括、毎月配当などがありますが、2か月に1回の高頻度で利益を受け取ることができるのは、定期収入を得たい投資家の方にってメリットでしょう。

満期前でも中途換金できる

一般的に、不動産クラウドファンディングでは途中解約できないものが多く、予定外に現金が必要になった時や、運営側への不信感などで解約したいと思ってもすぐに解約できないのがデメリットです。

しかし、みんなで大家さんの場合、案件の満期前である運用中でも中途解約を行うことが可能です。

みんなで大家さんの解約方法

公式サイトからログイン→取引履歴→投資履歴一覧→解約申請

- 中途解約には3%の手数料が発生(100万円の出資なら3万円の解約手数料)

- 投資元本の返金には2~3か月要する

- 中途解約は持ち分の口数を次のオーナーに地位の譲渡という形で行われる

=投資したい人が途切れれば解約できない可能性も

優先劣後方式で元本割れしにくい

不動産特定共同事業では、投資対象不動産に対して運営側と投資家がそれぞれ出資を行います。

みんなで大家さんでは「優先劣後方式」を採用していて、運営会社が一定の資金を「劣後出資」として自己資金で投入し、その上で投資家が「優先出資」として出資し、収益分配や損失負担の順番を定めます。

具体的には、以下の通りです。

収益分配

・優先出資者には、先に利益が分配される

・劣後出資者には、優先出資者に十分な利益が分配された後に、残りの利益が分配される

損失負担

・損失が発生した場合、まず劣後出資者から損失が補填される=投資家の元本が守られる可能性が高まる

・優先出資者の出資金が損失を受けるのは、劣後出資者からの損失負担で補填しきれない場合のみ

画像のように、みんなで大家さんでは優先出資の割合を80%、劣後出資の割合を20%としています。つまり、物件の評価額が20%下落しても、投資家に出資金の損失が発生する可能性は低いということです。

ただし、20%以上の損失を出した場合は出資者の元本割れする可能性があります。

特にシリーズ成田では、地下相場の100倍以上の値段で開発用地を購入しているという話もあり、本当に分配金を出し続けられるのか、元本は無事償還されるのかなどの先行きが不安視されています。

投資に手間が掛からない

実物不動産投資の場合、投資物件のリサーチや選定、融資手続き、契約などのほか、物件管理(入居者募集・契約・家賃回収・修繕管理・トラブル対応など)にも多くの手間が掛かります。

みんなで大家さんのような不動産小口化商品への投資なら、これらの作業を運営側が行ってくれるため手間暇が一切かからず、投資後は定期的に分配金を受け取りながら償還日を待つだけと気軽に資産運用することが出来ます。

みんなで大家さんに投資するデメリット!危ないのか?

続けて、みんなで大家さんに投資するデメリットを5つ紹介します。

今後の運用の先行きが不透明

「危ないと言われる理由5」で紹介したように、みんなで大家さんの運営会社である都市綜研インベストファンド株式会社の賃借対照表からは、財務状況が不安定である状態が見て取れます。

特にみんなで大家さんのシリーズ成田はすでに18号まで組成され優先出資だけで約2000億円を集めており、投資家への毎年の分配金支払いは約140億円、さらにGATEWAY NARITAの完成前に9号ファンドまでの償還を控えています。

既出の通り、みんなで大家さんは2024年6月に行政処分により一部業務停止中でしたので期限まで新規に投資資金を集めることが出来なかったですし、行政処分を受けて投資中の投資家が中途解約により資金を引き揚げた可能性もあります。

このような状況の中、運営側の資金がショートしてしまうリスクもゼロではないですので、みんなで大家さんへの投資を検討している方は、行政処分やその後の解約・返金状況、第26期決算の内容、成田GATEWAY計画の行方などをもう少し見守った上で、判断されることをおすすめします。

中途解約がストップされてる(24年7月末に再開)

運用途中でも中途解約ができることがメリットと紹介しましたが、前述の行政処分の直後は中途解約を一時的に停止しました。ただし、譲渡手続きは24年7月末に再開されています。

ひと月あたりの譲渡金額予算は5億円で、すべての譲渡に応じるのに6~12か月かかるとのことです。

元本割れリスクがある

各ファンドでは優先劣後方式を採用しており、投資家の元本割れリスクを軽減しています。

実際、これまで募集された案件に関してはいずれも元本割れや金利低下になったことはありません。

とはいえ、元本割れしないという保証はありませんし、運営側も元本保証ではないことを公式サイトに明記しています。

事業の失敗や投資家による出資が減るなどの理由から、運営側の財務状況が悪化すれば元本割れや金利低下もあり得るため注意が必要です。

最低投資金額が100万円以上必要

個人で不動産投資(実物不動産投資)をするには、初期費用として数千万円などの高額な投資資金が必要になります。

銀行で不動産ローンを組んだとしても最低数百万円の自己資金が必要であることを考えると、一口100万円から投資できる「みんなで大家さん」は始めやすいと言えます。

とはいえ、初めて投資に挑戦する初心者の方や、まだ投資資金が少ない方にとっては、100万円を準備するのは簡単ではありません。

またみんなで大家さんの投資案件は、一つないし少数の投資先への集中投資になるため、100万円しかない投資資金を全額みんなで大家さんに投資するとなると、分散投資の効果はほぼ得られず、リスク分散の観点では不安が残ります。

みんなで大家さん以外の投資商品の中には、数百円~数万円程度の少額から投資できる商品も多くありますし、不動産クラウドファンディング他社には1万円から投資可能な業者もあるので、これらと比べるとみんなで大家さんの投資ハードルは相対的に高めと言えるでしょう。

実物不動産投資よりも節税効果が小さい

不動産クラウドファンディングの場合、分配金は雑所得として扱われます。雑所得は以下のように税制上不利な点が多く、節税効果は期待できません。

- 青色申告特別控除が使えないため控除額が少ない

- 雑所得は雑所得の中でしか損益通算ができない

- 3年間の損失の繰り越し控除ができない

- 累進課税制度が適用される など

投資に手間が掛からないおすすめ分散投資先

みんなで大家さんについては、これまで元本割れを起こしておらず、且つ利回りも6~7%と高めなどの好条件が話題となっていますが、本来投資の世界ではリスクと利回りは比例の状態になるのが普通です。

「利回りが高いにも関わらず投資リスクは銀行預金なみに低い」なんて夢のような商品には、何か裏があるのではと疑ってかかるのが賢明です。

ここでは参考として、比較的高利回りが期待でき、不動産クラウドファンディングのように手間が掛からない投資商品を3つご紹介しますので、みんなで大家さんの代替の投資先、または分散投資先としてご活用ください。

ヘッジファンド(期待利回り10~20%)

| 仕組み | 投資家から集めた資金を熟練した投資能力を持つ ファンドマネージャーが運用し、利益を投資家へ還元する |

|---|---|

| メリット | ・投資のプロに運用を任せて、手間暇要らずで運用できる ・10%を超える高利回りが期待できる ・自動的に分散投資が可能 ・絶対収益目標で運用(下落相場でも利益を出せる) ・高いリスクヘッジ能力を享受できる |

| デメリット | ・まとまった手数料が発生する(公式サイト) ・最低投資額が500万円~1000万円程度と高額 ・手軽に売買できない(長期投資向け) ・元本割れリスクがある |

以下の記事ではおすすめのヘッジファンドをランキング形式で紹介していますが、ここではその内の人気のファンドをいくつか簡単にご紹介したいと思います。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクア・インターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す新興国企業融資ファンドです。

- 年利12%の固定配当 — 市場変動に左右されない安定収益

- 3ヶ月ごとの配当 — 年4回、定期的にキャッシュが手元に届く

- 500万円から投資可能 — ヘッジファンドとしては始めやすい金額設定

- ロックアップ期間なし — 資金が必要になればいつでも解約可能

- 手数料無料 — 運用手数料・成功報酬なしで配当をそのまま受け取れる

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

なぜ年利12%の配当が実現できるのか

ハイクアインターナショナルの配当原資は、融資先「SAKUKO Vietnam」が支払う貸付金利息です。つまり、SAKUKO Vietnamの事業が安定・成長していれば、投資家への配当も安定して継続されます。

SAKUKO Vietnamは2011年の設立以来、ベトナムで着実に事業を拡大してきました。

| 事業 | 店舗数 | 特徴 |

|---|---|---|

| SAKUKO Store (日本製品専門店) | 35店舗 | 会員数37万人、売上の99%がベトナム人顧客 |

| SAKURA Hotel (ビジネスホテル) | 2店舗 | 日本人ビジネスマン向けの安定需要 |

| Beard Papa (シュークリーム専門店) | 11店舗 | 永谷園グループ運営の人気ブランド |

グループ年商は約25億円。ベトナムの経済成長率は年6%前後で推移しており、国民の所得向上に伴い「安心・安全な日本製品」への需要は年々拡大しています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

2026年に株式上場予定

SAKUKO Vietnamは現在、ベトナムのUPCoM市場への上場準備を進めており、国家証券委員会に申請中です。

上場が実現すれば四半期ごとの決算開示が義務付けられ、事業の透明性がさらに向上。

投資家にとっては、融資先の経営状況をより詳しく確認できる安心材料となります。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

アクション

| 運用会社 | アクション合同会社 |

|---|---|

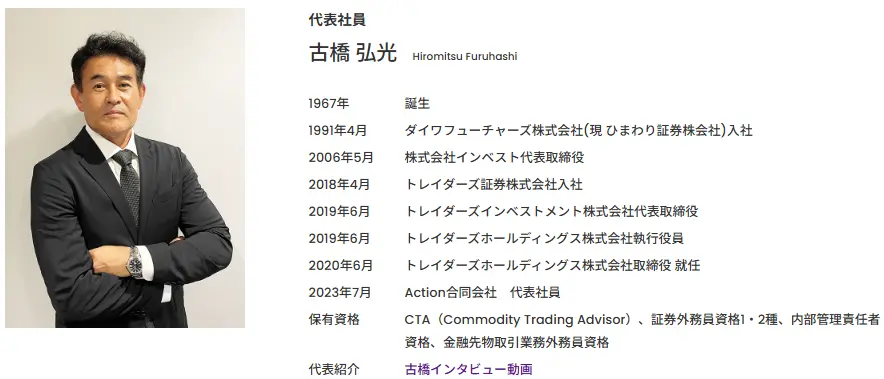

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは2023年に設立された新進気鋭のヘッジファンドです。

代表 兼 運用責任者はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏。

30年以上も金融業界に携わってきた古橋氏が開設したこともあり信用できるファンドです。

アクションの運用方法

そんなアクションの投資先は日本の事業投資、ファイナンス、Web3事業など多岐におよびます。

アクションが公式サイトで公表しているポートフォリオは以下の通りです。

状況に応じて機動的に分散投資を行い、リスクを抑えながらリターンを最大化させているため、17%の利回りが出せたのでしょう。

500万円の出資で、年間85万円のリターン

アクション合同会社の昨年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源として、アクションに預ければまとまった資産を「働かせる」ことができます。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメント合同会社は、ハイリターンを期待できる新興ヘッジファンドです。

- 平均年利29%の実績

- 直近5年の成長率は277%

- 500万円~投資相談可能

- 運用レポートは月1回発行

所在地は日本にあり、代表者も日本人、正真正銘の日本産ヘッジファンドです。

ヘッジファンドと言うと外国籍の会社を思い浮かべる方もいらっしゃるかもしれませんが、GFマネジメントは日本語でやりとりができます。

GFマネジメントの魅力として、高利回りである点が挙げられます。

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

採用している投資戦略の過去5年の平均利回りは29%になっています。

これはS&P500など利回りの良い株式指数を遥かに凌ぐ数字です。

単純計算で1,000万円が3,770万円になる成長率です。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

GFマネジメントは日本の大型株に注目したJ-Prime戦略を採用し、上記のような実績を残してきました。

面談では、具体的な投資事例や詳しい戦略、今後の方針を聞くことができます。

面談は無料でできますので、まずは公式サイトの問い合わせ窓口から予約をしてみてはいかがでしょうか。

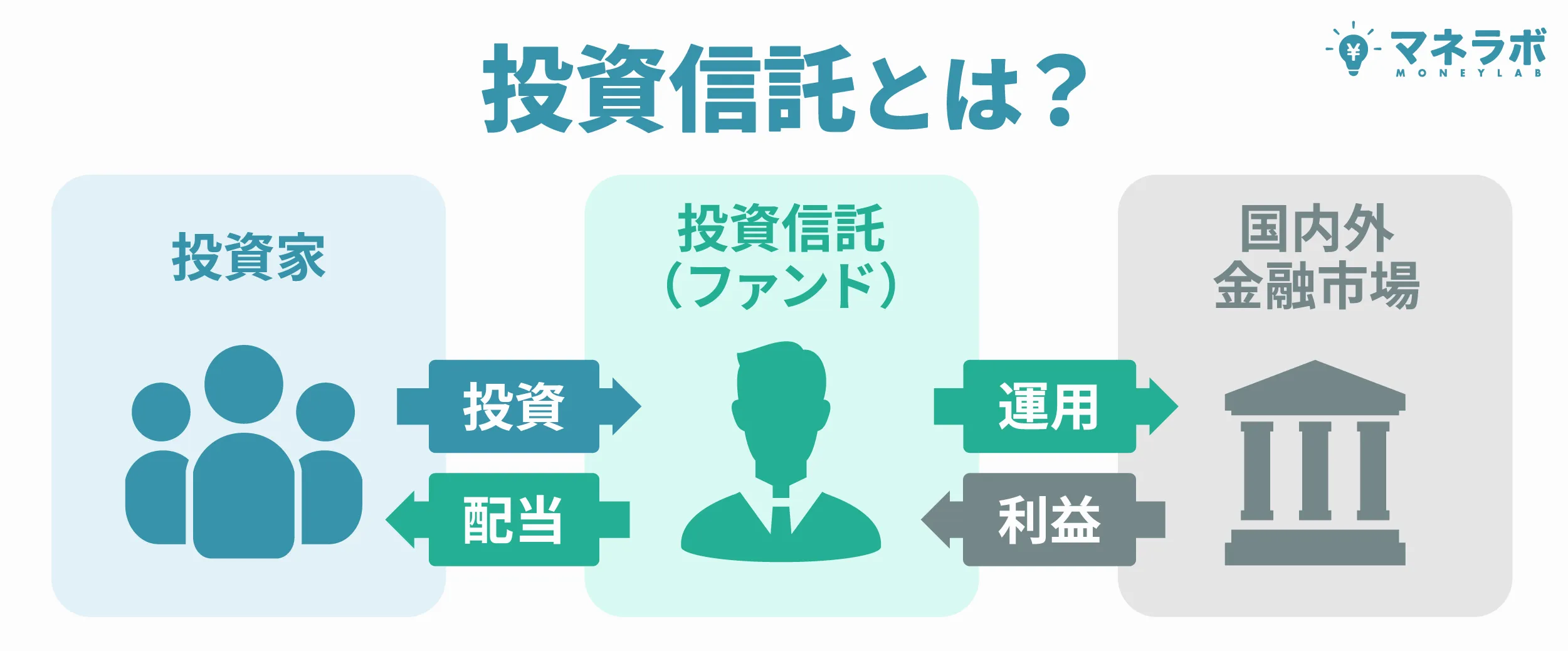

投資信託(期待利回り3~8%)

| 仕組み | 募形式で不特定多数の投資家から集めた資金をファンドマネージャーが まとめて運用し、運用で得た利益を投資家に還元する |

|---|---|

| メリット | ・投資のプロに運用を任せて、手間暇要らずで運用できる ・証券会社やネットでいつでも手軽に売買できる ・少額から投資できる ・分散投資が容易にできる ・投信積立サービスで簡単に積立投資が可能 ・積立NISAやiDecoを活用できる商品がある |

| デメリット | ・手数料が発生する ・元本割れリスクがある ・下落相場での耐性が強くない (下げ相場ではマイナスになりやすい) |

| ファンド例1 | eMAXIS Slim全世界株式(オール・カントリー)公式サイト 米国S&P500指標に連動することを目標に運用される インデックス型投資信託。過去5年平均年利+20.24%。 |

| ファンド例2 | eMAXIS Slim米国株式(S&P500)公式サイト MSCIオール・カントリー・ワールド・インデックスに連動することを 目標に運用されるインデックス型投資信託。 過去5年平均年利+24.52%。 |

REIT(期待利回り3%~5%)

| 仕組み | 不特定多数の投資家から集めた資金をまとめて運用会社が様々な不動産に投資し、 賃料収入や売買差益など運用で得た利益を投資家に分配する仕組み。 |

|---|---|

| メリット | ・手間を掛けずに気軽に不動産投資ができる ・流動性が高く換金しやすい ・ポートフォリオにREITを入れると分散効果が高まる ・比較的高い分配金利回りが期待できる ・投資家への優待制度がある |

| デメリット | ・元本割れリスクを負う ・分配金が減るリスクがある ・不動産投資法人の破綻・上場廃止リスク ・手数料がかかる など |

| ファンド例1 | eMAXIS Slim国内リートインデックス 公式サイト 東証REIT指数(配当込み)に連動する運用を行う国内REIT |

| ファンド例2 | eMAXIS Slim先進国リートインデックス 公式サイト S&P先進国REITインデックス(除く日本、配当込み、円換算ベース)に国債REIT |

みんなで大家さんに関するQ&A

最後に、みんなで大家さんに関するよくある質問をご紹介します。

みんなで大家さんに投資するにはどうしたらよいですか?

- 公式サイトやフリーダイヤルより資料請求

- 資料に同封された申込書に記載して返送(身分証の写しが必要)

- 契約書が届く

- 契約書の中身や資料を確認し捺印して返送

- 契約が完了したら出資口数分を入金

- サービス開始

上記どの課程においても、不明点がある場合は公式サイトの「気軽に相談」から相談・確認しておきましょう。

また現在開催予定のセミナーはありませんが、みんなで大家さんは投資家に向けて定期的に商品説明会を開いているようです。今後新たな開催予定が組まれればお話を聞いてみるのも良いでしょう。

みんなで大家さんのCMが見たいのですが‥?

みんなで大家さんは確定申告が必要ですか?

利益分配金は「雑所得」となり、総合課税扱いとなります。

引用元:みんなで大家さん販売株式会社

お客様の利益分配金から20.42%※(所得税)の源泉徴収をした後、お客様ご指定の口座にお振込みいたします。但し、源泉分離課税ではございませんので、原則お客様による確定申告が必要です。

みんなで大家さんに投資するとギフトカードが貰えるのですか?

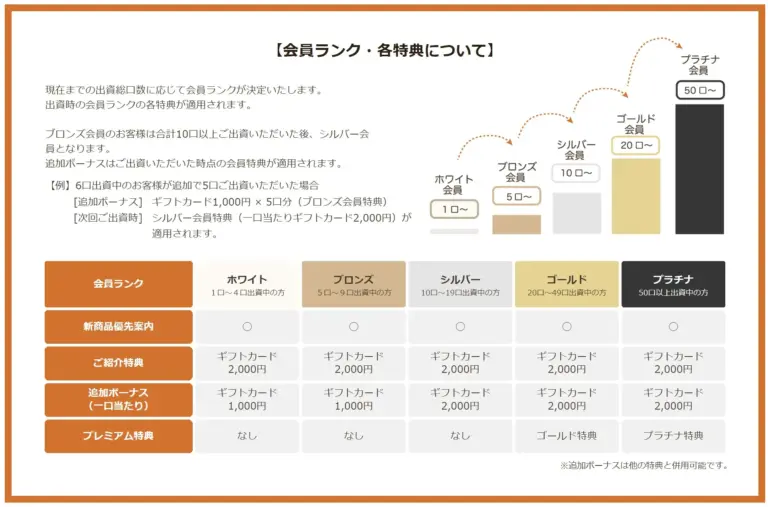

みんなで大家さんには会員制度があり出資額に応じて会員ランクが決まります。

まとめ:みんなで大家さんは危ない投資先?

みんなで大家さんは、高い利回りと元本割れリスクの低さ、高い分配頻度などで人気を集めていますが、分配金資源の出所が不明瞭であったり、投資案件のプロジェクト進捗が遅れていたり、行政処分を複数回受けていたりなどの不安要素が多いです。

投資家の皆さんは本記事でも紹介した「みんなで大家さんが危ないと言われる理由」をしっかり理解し、徹底的に商品に関して調べた上で投資判断をしてください。

また世の中には、みんなで大家さん以外にも比較的高い利回りが期待できる投資先は沢山あります。

資産運用で後悔しないためにも、利益の出所が怪しく理解不能な投資先ではなく、正当な仕組みの上で堅実な運用を続ける投資先を選ぶことをおすすめします。