ドル建て保険は、銀行や保険ショップで「高金利で資産運用ができる」と販売されている商品です。

しかし、為替リスクや高額な手数料など、デメリットも多いため「やめたほうがいい」という声もちらほら・・・。

この記事では、ドル建て保険をやめたほうがいい理由と、外貨建て保険の仕組み、向いている人・向いていない人など詳しく解説していきます。

- ドル建て保険やめたほうがいい理由

- 外貨建て保険の仕組み

- 向いている人・向いていない人

- ドル建て保険の選び方

- 代替運用先「ヘッジファンド」について

それでは、具体的な内容を見ていきましょう。

ドル建て保険をやめたほうがいい理由(デメリット・注意点)

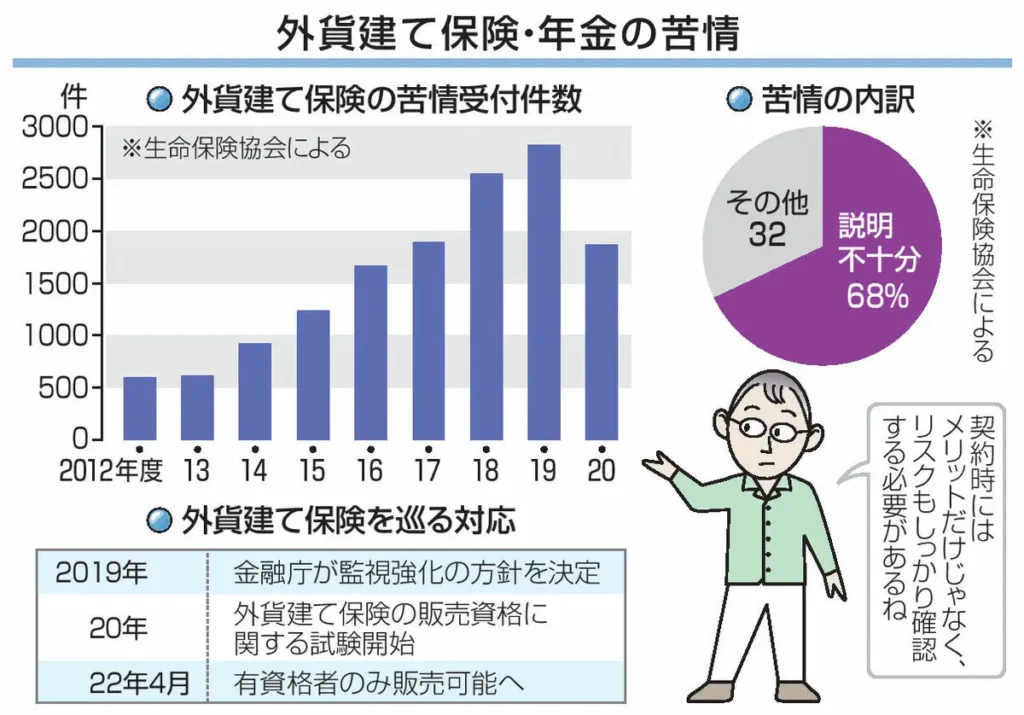

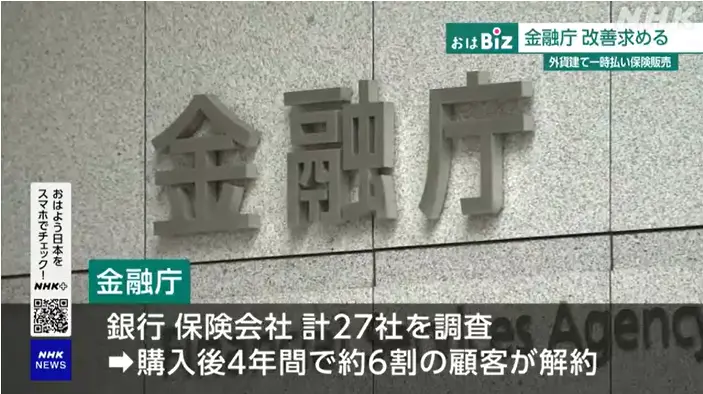

近年、ドル建て保険を含む外貨建て保険に関する苦情や解約が増えています。

その主な原因は、為替リスクや高い手数料などのデメリット(注意点)を十分に説明をしていないことが原因として挙げられています。

この章では、ドル建て保険をやめたほうがいい3つの理由について詳しく解説していきます。

やめたほうがいい理由①ドル建て保険は運用リスクが高い

ドル建て保険は、運用リスクが円建ての保険商品と比較して非常に高いのが特徴です。

外貨建て保険における主なリスク要因は、以下の通り。

| リスク要因 | 内容 |

|---|---|

| 為替変動リスク | 円高になると資産価値が下がる |

| 金利変動リスク | 金利低下で運用利回りが下がる |

| 解約リスク | 中途解約で元本割れの可能性 |

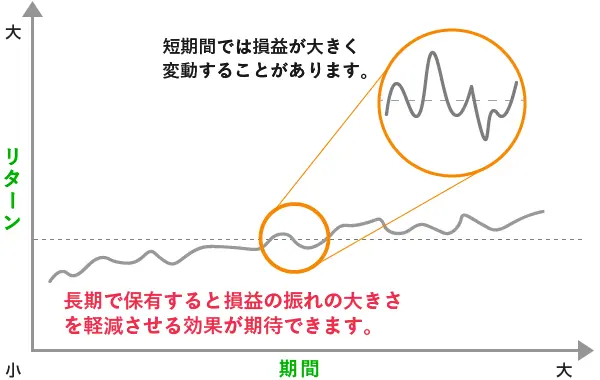

為替相場の変動は予測が難しく、専門家でも正確な予測は困難と言われていますが、運用期間が長期になるほどリスクは平準化される可能性が高まると言われています。

しかし実際には、約6割の人が外貨建て保険を購入後4年以内に解約しているというのが金融庁の調査によってわかっています。

やめたほうがいい理由②為替変動で元本割れの可能性がある

ドル建て保険は、為替レートの変動により元本割れを起こすリスクがあります。

これは、日本円からドルへの両替時と、ドルから日本円への両替時の為替レートの差によって生じます。

元本割れが起こりやすいケースは、以下の通りです。

元本割れが起こりやすいケース

- 円安時に加入し、円高時に解約する場合の為替差損

- 保険料支払時と保険金受取時の為替手数料負担

- 契約時・解約時にかかる諸費用(解約控除等)

例えば、以下のような状況で元本割れが発生する可能性が高まります。

| 契約時の為替レート | 解約時の為替レート | 為替差損の影響 |

|---|---|---|

| 1ドル=150円 (円安) | 1ドル=100円 (円高) | 約33%の価値減少 |

| 1ドル=140円 (円安) | 1ドル=100円 (円高) | 約29%の価値減少 |

さらに、これらの為替差損に加えて各種手数料も発生するため、実質的な損失はさらに大きくなる可能性があります。

やめたほうがいい理由③手数料が円建て商品より高額にかかる

ドル建て保険は、通常の円建て保険と比べて手数料が高額になります。

これは、為替取引に関する費用が上乗せされるためです。

主な手数料項目は、以下の通り。

| 手数料の種類 | 発生タイミング |

|---|---|

| 為替手数料 | 保険料支払時・解約時 |

| 契約時費用 | 加入時 |

| 運用管理費用 | 運用期間中 |

| 解約控除 | 中途解約時 |

特に為替手数料は、保険料の支払いと受け取りの両方で発生するため、長期の運用でも大きな負担となります。

このような高額な手数料は、運用利回りを大きく圧迫する要因となるでしょう。

以上がドル建て保険をやめたほうがいい3つの理由でした。

万が一銀行や保険ショップで十分な説明がされなかったとしても、上記3つがドル建て保険のデメリット(注意点)となりますので、しっかりと留めておくと良いでしょう。

ドル建て保険をやめたほうがいい人

ドル建て保険は、特定の条件下では加入をやめたほうがいい場合があります。

商品性を十分に理解できない場合は、リスクが高まる可能性があるからです。

この章では、ドル建て保険が向いていない人の特徴について詳しく解説していきます。

やめたほうがいい人①為替の仕組みを理解できない人

外貨建て保険は、為替の仕組みを理解することが不可欠です。

適切な理解がないまま加入すると、予期せぬ損失を被る可能性があります。

為替の理解が不足している人の特徴は、以下の通りです。

| 状態 | リスク |

|---|---|

| 円高・円安の意味がわからない | 為替損失の可能性 |

| 為替手数料の仕組みがわからない | コスト負担増加の可能性 |

| 為替変動の影響が理解できない | 資産価値の目減りの可能性 |

| 外貨建て商品の経験がない | 説明不足=リスクを理解していない可能性 |

やめたほうがいい人②保険料の支払いに不安がある人

ドル建て保険は、為替相場により支払う保険料が変動します。

円安時には保険料負担が増加する可能性も。

保険料支払いに不安がある場合の具体例は以下の通りです。

保険料支払いに不安がある場合の具体例

- 収入が不安定

- 将来の昇給が見込めない

- 他の借入返済がある

- 家計に余裕がない

- 今後の支出増加が予想される

やめたほうがいい人③元本保証を重視する人

外貨建て保険は、元本保証のない金融商品です。

為替相場の変動により、支払った保険料を下回る可能性もあります。

元本保証を重視する人の特徴は以下の通りです。

| 投資スタンス | 推奨される元本保証 元本確保型の運用先 |

|---|---|

| リスク回避型 | 円建て終身保険 |

| 安全性重視 | 定期預金 |

| 確実な資産形成志向 | 個人向け国債 |

| 短期運用志向 | 普通預金 |

外貨建て保険の基本的な仕組み

ドル建て保険を含む外貨建て保険は、円建て保険とは異なり為替相場の影響を受けるという最大の特徴があります。

外貨建て保険の仕組みを理解することは、商品選択をする上で重要なポイントとなるでしょう。

この章では、外貨建て保険の基本的な仕組みについて解説していきます。

外貨で資産運用が可能な金融商品

外貨建て保険は、日本円を外貨に換えて運用する金融商品です。

主な運用対象は、ドル建て保険の場合は米国債などの債券が中心となります。

外貨建て保険の主な商品タイプは以下の通りです。

| 商品タイプ | 特徴 | 受取方法 | 保障内容 |

|---|---|---|---|

| 終身保険型 | ・保険期間は一生涯継続 ・貯蓄性がある ・解約返戻金あり ・掛け捨てではない | ・死亡保険金 ・高度障害保険金 ・解約返戻金 | ・死亡時の保障 ・所定の高度障害状態時の保障 ・一定期間経過後は払込保険料以上の解約返戻金の可能性 |

| 養老保険型 | ・死亡保障と貯蓄性を兼備 ・満期が設定される ・解約返戻金あり ・掛け捨てではない | ・死亡保険金 ・高度障害保険金 ・満期保険金 ・解約返戻金 | ・死亡時の保障 ・所定の高度障害状態時の保障 ・満期時の保険金受取 |

| 個人年金型 | ・老後資金準備が目的 ・貯蓄性が高い ・複数の受取方法から選択可能 | ・確定年金(10年、15年等) ・有期年金 ・終身年金 ・解約返戻金 | ・生存中の年金受取 ・死亡時の死亡給付金 ・受取方法により総額が変動 |

商品によってそれぞれ予定利率や運用方法が異なりますので、目的に合わせて選択する必要があります。

円と外貨の為替相場の影響を受ける

外貨建て保険は、保険料の支払いから保険金の受け取りまで常に為替の影響を受けるため、為替相場の変動により受取金額が大きく変わります。

為替相場が与える主な影響は以下の通りです。

| 状況 | 円安時 | 円高時 |

|---|---|---|

| 保険料支払い | 高くなる | 安くなる |

| 解約返戻金 | 増える | 減る |

| 死亡保険金 | 増える | 減る |

例えば、1ドル=100円で支払った保険料が受取時に1ドル=120円(円安)になっていれば為替差益が発生しますが、反対に1ドル=100円で支払った保険料が受取時に1ドル=90円(円高)になっていれば為替差損が発生するということですね。

長期運用が前提の保険商品

外貨建て保険は10年以上の長期運用を前提とした商品設計がされているため、短期での解約は大きな損失につながる可能性が高いです。

長期運用における主なポイント(メリットやデメリット(注意点))は以下の通り。

長期運用における主なポイント

- 解約控除期間は通常10年程度:

契約から10年以内の解約では、解約返戻金から解約控除が差し引かれます。

解約控除とは、保険契約の解約の際に必要な費用です。一般的に、契約時からの経過年数に応じて控除する金額が異なり、経過年数が短いほど高くなる傾向があります。

(引用:SMBC日興証券)

- 途中解約のペナルティが大きい:

契約初期の解約では、解約控除に加えて為替差損のリスクも高まるため、大きな損失となる可能性があります。 - 為替リスクは長期保有で平準化される可能性:

為替レートは短期的に大きく変動しますが、長期的に見ると変動の影響が緩和される傾向があります。 - 複利効果による資産形成が期待できる:

運用期間が長くなるほど、利息に対する利息が積み重なり、資産が大きく成長する可能性があります。 - 保険料の支払い負担は継続的:

毎月の保険料支払いは為替レートの影響を受けるため、円安時には負担が増加する可能性があります。

短期で運用をする場合、10年以内では解約控除期間の対象ではないこと、また加えて為替差損のリスクも高まることから、短期運用で利益を期待している人は別の運用先を検討するべきでしょう。

ただし、投資において長期運用は基本です。

短期での利益獲得=高リスクであるという点には注意をしましょう。

以上が、ドル建て保険を含む外貨建て保険の基本的な仕組みの解説でした。

ドル建て保険のメリット

ドル建て保険には記事冒頭で説明したデメリット(注意点)がある一方で、いくつかのメリットも存在します。

適切に活用すれば、資産形成の有効な手段となる可能性もあるでしょう。

この章ではドル建て保険の主なメリットについて詳しく見ていきます。

円建て商品より利率が高い

ドル建て保険は、円建て保険と比較して高い利率が設定されています。

これは、米国の金利が日本より高いことが主な理由です。

円建て保険と外貨建て保険の利率比較は以下の通り。

| 商品タイプ | ※1 予定利率 | ※2 【参考】実質利回り |

|---|---|---|

| 円建て終身保険 | 0.5〜1.0% | 0.2〜0.4% |

| ドル建て終身保険 | 2.0〜3.0% | 0.5〜1.0% |

| 豪ドル建て終身保険 | 2.5〜3.5% | 0.6〜1.2% |

※1:予定利率

表内予定利率は目安となります。保険会社や商品、契約時期によって異なります。

※2:【参考】実質利回り

表内実質利回りは、予定利率から以下の費用を差し引いた概算となります。

- 契約管理費用

- 運用管理費用

- 為替手数料(外貨建ての場合)

- インフレ率

通貨分散で資産形成が可能

日本円だけでなく外貨で資産を持つことで、為替リスクの分散が可能です。

外貨建て保険は、資産の通貨分散という観点で大きなメリットがあります。

通貨分散のメリットは以下の通りです。

通貨分散のメリット

- インフレリスクの軽減

- 円安時の資産価値上昇

- 国際分散投資の効果

- 金利差による収益機会

- 政治経済リスクの分散

保険料が割安になるケースもある

外貨建て保険は、円建て保険と比べて保険料が割安になることがあります。

これは、予定利率の違いが主な理由です。

保険料が割安になる仕組みは、以下の通りです。

| 要因 | 説明 |

|---|---|

| 高い予定利率 | 運用時の約束利回りが円建てより高い |

| 国債金利の差 | 米国債の金利が日本国債より高い |

| 運用収益の期待 | 高い予定利率により必要な積立額が少なくなる |

ただし、以下の点には注意が必要です。

| 注意点 | 内容 |

|---|---|

| 為替変動リスク | 円高時に受け取ると為替差損の可能性 |

| 元本割れリスク | 為替差損により支払保険料総額を下回る可能性 |

※実際の保険料や運用成果は、為替レートの変動や市場環境により異なります。

生命保険料控除の対象となる

ドル建て保険も通常の生命保険と同様に、生命保険料控除の対象となります。

この税制優遇は、資産形成において重要なメリットとなります。

生命保険料控除の内容は、以下の通りです。

| 控除の種類 | 上限額 |

|---|---|

| 一般生命保険料控除 | 年間4万円 |

| 介護医療保険料控除 | 年間4万円 |

| 個人年金保険料控除 | 年間4万円 |

以上が、ドル建て保険のメリット解説でした。

ドル建て保険が向いている人

ドル建て保険は、すべての人におすすめできる商品ではありません。

ただし、ドル建て保険の商品特性・メリット・デメリット(注意点)を理解し、リスクを許容できる人にとっては有効な選択肢となるでしょう。

この章では、ドル建て保険が向いている人の特徴について解説していきます。

長期運用で資産形成を考える人

ドル建て保険は、長期的な視点で資産形成を考える人に適しています。

短期での解約は大きな損失につながる可能性が高いためです。

長期運用に向いている人の特徴は以下の通りです。

| 特徴 | 具体的な内容 |

|---|---|

| 年齢 | 20〜50代の現役世代 |

| 収入 | 安定した収入がある |

| 目的 | 老後資金や教育資金の準備 |

| 期間 | 10年以上の運用が可能 |

為替リスクを許容できる人

外貨建て保険は、為替変動により資産価値が増減します。

円高になった場合は元本割れリスクがあることを理解している必要があるでしょう。

リスク許容できる人の条件は以下の通りです。

リスク許容できる人の条件

- 為替の仕組みを理解している人

- 資産の一部(余裕資金)で運用を考えている人

- 元本保証にこだわらない人

- 市場の変動に冷静に対応できる人

- 金融商品の知識がある人

通貨分散を検討している人

資産の通貨分散を考えている投資家には、ドル建て保険が有効な選択肢となります。

円だけでなく外貨での資産保有により、リスク分散が可能となるでしょう。

以下が通貨分散をすることによって得られる効果です。

| 目的 | 分散効果 |

|---|---|

| インフレ対策 | 円の価値下落リスクを軽減 |

| 海外投資 | 国際分散投資の一環として |

| 将来の海外移住 | 外貨建て資産の確保資産の分散保有 |

| 相続対策 | 資産の分散保有 |

以上が、ドル建て保険が向いている人の解説でした。

円安時のドル建て保険の選び方

円安時のドル建て保険は、慎重な検討が必要です。

為替相場の影響を大きく受けるため、選び方が重要となります。

この章では、円安時の外貨建て保険の選び方について解説していきましょう。

無理のない保険料設定を確認する

円安時は保険料負担が増加するため、支払い可能な金額の設定が重要です。

長期継続が前提となるため、慎重に検討をしましょう。

適切な保険料設定のポイントは以下の通りです。

| 確認項目 | 具体的な内容 |

|---|---|

| 月収に対する割合 | 家計に無理のない金額設定 |

| 為替変動の余裕 | 円安時の保険料増加を考慮 |

| 支払期間 | 10年以上の長期継続が可能か |

| 家計の収支 | 他の固定費との兼ね合い |

為替手数料の比較を行う

外貨建て保険は、保険会社によって為替手数料が異なります。

手数料の違いが長期的な資産形成に影響を与えますので、事前のチェックが必須です。

為替手数料の比較ポイントは以下の通り。

為替手数料の比較ポイント

- 保険料支払時の為替手数料

- 保険金受取時の為替手数料

- 解約返戻金受取時の手数料

- 契約通貨による手数料の違い

- 他社の手数料水準との比較

受取方法の選択肢を理解する

外貨建て保険の受取方法は、円貨と外貨から選択できる場合があります。

為替相場に応じて有利な受取方法が選択可能です。

受取方法の特徴は以下の通り。

| 受取方法 | メリット | デメリット |

|---|---|---|

| 円貨受取 | 手続きが簡単 | 為替手数料が発生 |

| 外貨受取 | 円換算タイミングを選択可能 | 外貨口座が必要 |

| 円貨・外貨併用 | 柔軟な運用が可能 | 手続きが複雑 |

「ドル建て保険はやめたほうがいい?」に関連してよくある質問

ドル建て保険に関する疑問や不安は尽きないものです。

この章では、「ドル建て保険はやめたほうがいい?」に関連してよくある質問について解説していきます。

外貨建て保険は今解約した方がいいですか?

外貨建て保険の解約は、為替相場や解約返戻金を考慮して判断する必要があるでしょう。

特に、解約に関する重要な判断基準があります。

解約を検討する際のチェックポイントは、以下の通りです。

| 確認項目 | 判断基準 |

|---|---|

| 為替レート | 契約時より円安なら検討 |

| 解約控除 | 経過年数による減少を確認 |

| 運用実績 | 目標達成度を確認 |

| 代替商品 | 新規加入商品との比較 |

円安でドル建て保険に加入すべきですか?

円安時のドル建て保険加入は保険料負担が重くなるリスクがあるため、慎重な判断が必要です。

円安時の加入における注意点は以下の通りです。

円安時の加入における注意点

- 保険料が割高になる可能性

- 為替変動による更なる負担増

- 長期的な為替トレンドの考慮

- 家計への影響の検討

- 代替商品との比較検討

NISA・iDeCo・保険はどちらがおすすめですか?

資産形成の目的によって、NISA・iDeCo・保険の選択は変わってきます。

それぞれに特徴とメリットがあります。

NISA・iDeCo・保険の比較ポイントは、以下の通りです。

| 商品 | メリット | デメリット |

|---|---|---|

| NISA | 運用益が非課税 | 保障機能なし |

| iDeCo | ・所得税・住民税控除 ・運用益が非課税 ・受取時の税金控除 | 60歳まで引出不可 |

| 保険 | 保障付き運用 | 手数料が高い |

無料相談窓口は利用した方がいいですか?

保険の無料相談窓口は、専門家のアドバイスを受けられる有用な機会です。

ただし、販売目的の相談もあるため注意が必要となります。

相談窓口を利用する際のポイントは、以下の通りです。

相談窓口を利用する際のポイント

- 複数の窓口を比較する

- 中立的なアドバイザーを選ぶ

- 具体的な質問を準備する

- 資料の持参を心がける

- 即決は避ける

年間10~20%の高金利を期待するなら「ヘッジファンド」がおすすめ

ドル建て保険は「円建て商品より利率が高い」などといったメリットから加入する投資家も多いですが、当記事冒頭で解説した通り以下のようなデメリット(注意点)もあることから「やめたほうがいい」と言われることも。

- 運用リスクが高い

- 為替変動で元本割れの可能性がある

- 手数料が円建て商品より高額にかかる

そこで、ドル建て保険より高利回りが期待できて、リスクヘッジも兼ね備える運用先「ヘッジファンド」を代わりの運用先としてご紹介します。

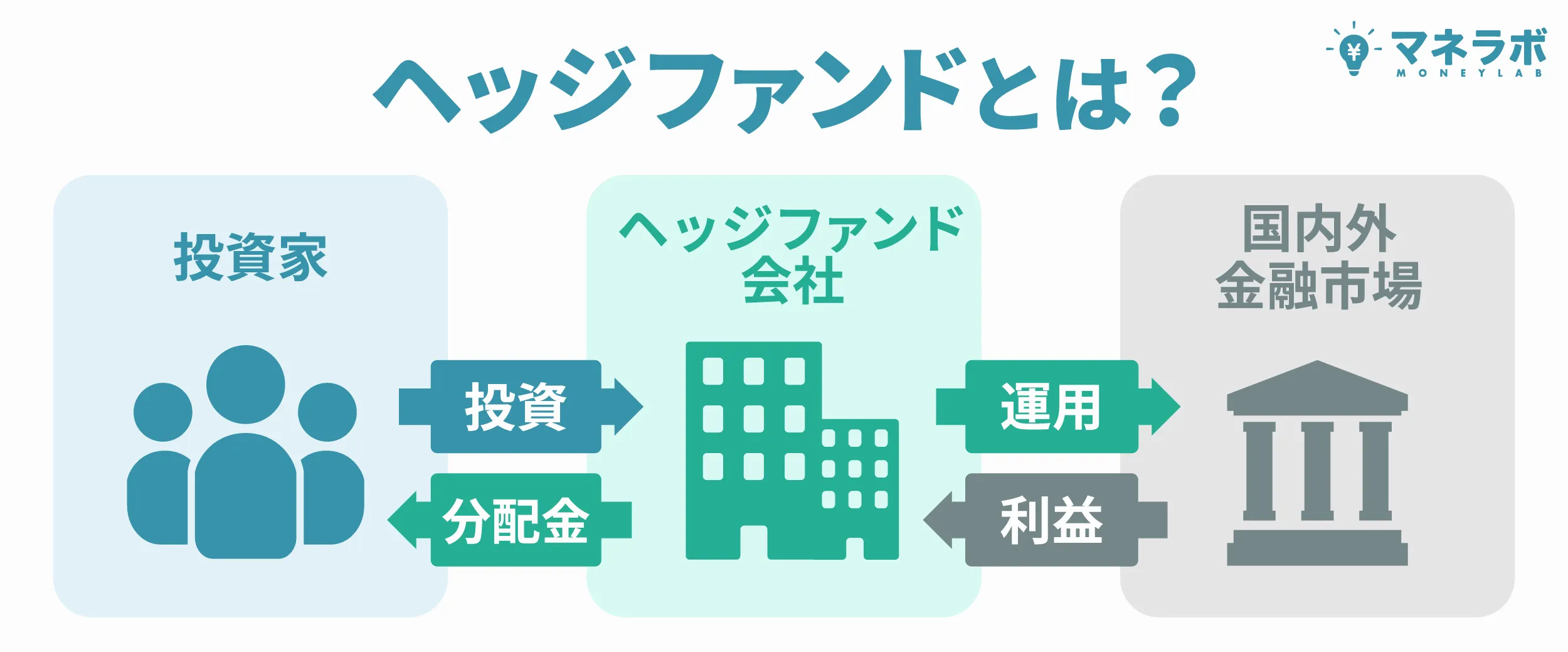

ヘッジファンドとは?

ヘッジファンドとは、投資家から資金を集めて国内外の株式、債券、外貨預金、不動産、REIT、コモディティなど制限なしの様々な金融資産に投資を実施。

得られた利益が投資家に還元されるという仕組みです。

ヘッジファンドの投資先はいわば「何でもあり」。

ファンドマネージャーが市場環境を見て今利益を獲得できる金融資産に分散投資を行います。

つまり、効果的にリスクを分散することでリスクヘッジが可能となるのです。

さらに、「先物取引」や「空売り」などといった高度な戦略を駆使できるため、下落相場においても利益を期待することも可能。

効果的な分散投資によるリスクヘッジに加えて下落耐性もあることから、低・中リスクにもかかわらずに高いリターンを期待することが可能となるのがヘッジファンドの魅力となるのです。

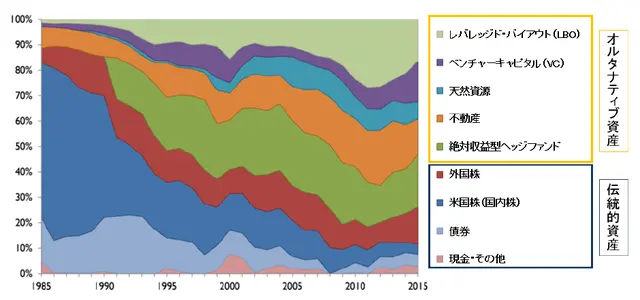

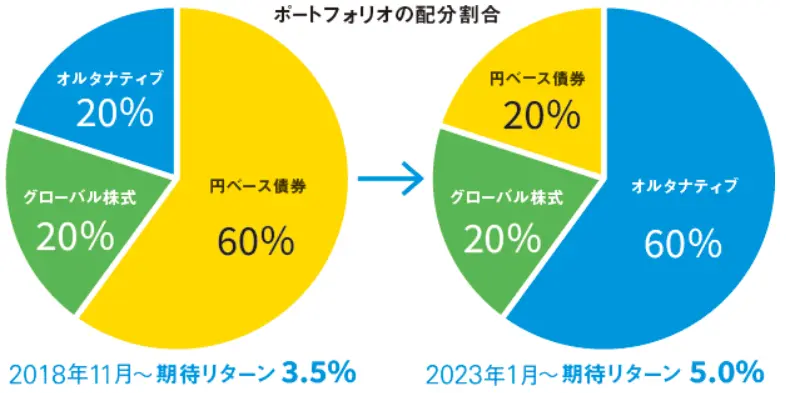

近年ではその運用の強さから、ハーバード大学やイェール大学などの米国名門大学や、日本の東京大学の大学基金のポートフォリオにも採用されています。

ハーバード大学基金

イェール大学基金

東京大学基金

※東京大学基金のオルタナティブには、プライベート・エクイティ(非上場株式)、不動産、プライベートデット(私的貸出)、ヘッジファンドが含まれます。

資金を減らせない大学基金でも採用されている運用先ですから、我々のような個人投資家も運用をしない手はないでしょう。

特におすすめのヘッジファンドは、次のとおりです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す企業融資ファンドです。

500万円の出資で、年間60万円の配当収入

ハイクアインターナショナルでは、3ヶ月ごとに出資額の3%が配当として支払われます。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

銀行預金の金利が0.1%程度の時代に、年利12%の固定配当。しかも株式のような価格変動がないため、「毎回いくら受け取れるか」が明確にわかります。

配当を使わずに再投資する「複利運用」を選べば、資産の成長スピードはさらに加速。1,000万円の出資なら、6年で約2倍、10年で約3倍になる計算です。

なぜ12%の高配当が可能なのか

秘密は「成長市場ベトナム×実績ある日系企業」という組み合わせにあります。

- GDP成長率は年6%前後で安定推移

- 2022年に一人当たりGDPが4,000ドルを突破

- 30代人口が最多の「人口ボーナス期」真っ只中

- 銀行融資金利は10%台が当たり前の高金利環境

この環境下で事業を展開すれば、10%以上の成長は決して非現実的な数字ではありません。

そこで気になるのが融資先「SAKUKO Vietnam」の実力ですよね。

SAKUKO Vietnamは2011年創業、ベトナムで14年の実績を持つ日系企業グループです。

- SAKUKO Store(日本製品専門店)— 35店舗、会員数37万人

- SAKURA Hotel(ビジネスホテル)— 2店舗

- Beard Papa(シュークリーム専門店)— 11店舗

グループ年商は約25億円。顧客の99%はベトナム人で、「日本製品=安心・高品質」というブランドイメージを武器に、着実にファンを増やし続けています。

さらに2025年以降は、焼肉店・牛カツ店・牛丼店などの外食事業や、日本の大手小売チェーンとの資本提携による食品スーパー展開も計画中。成長余地はまだまだ残されています。

投資家にとっての5つの安心材料

- 配当の確実性

-

株式市場の変動に左右されない事業融資型。融資先が利息を払う限り配当は継続

- いつでも解約可能

-

ロックアップ期間なし。急な資金需要にも対応できる

- 手数料ゼロ

-

運用手数料・成功報酬なし。配当はそのまま受け取れる

- 上場予定で透明性向上

-

2026年にベトナムUPCoM市場へ上場申請中。上場後は四半期決算の開示義務あり

- 代表が顔出しで情報発信

-

会長のヤン氏がYouTubeで事業状況を公開。投資先を自分の目で確認できる

無料相談で疑問を解消

「年利12%は魅力的だけど、本当に大丈夫?」

そんな不安を持つのは当然のことです。ハイクアインターナショナルでは、出資前に無料の個別相談を実施しています。運用の仕組み、リスク、融資先の事業状況まで、納得いくまで質問できます。

まずは話を聞いてみて、ご自身の投資方針に合うかどうか判断してみてください。

\ フォーム入力1分で無料個別相談を予約 /

アクション合同会社

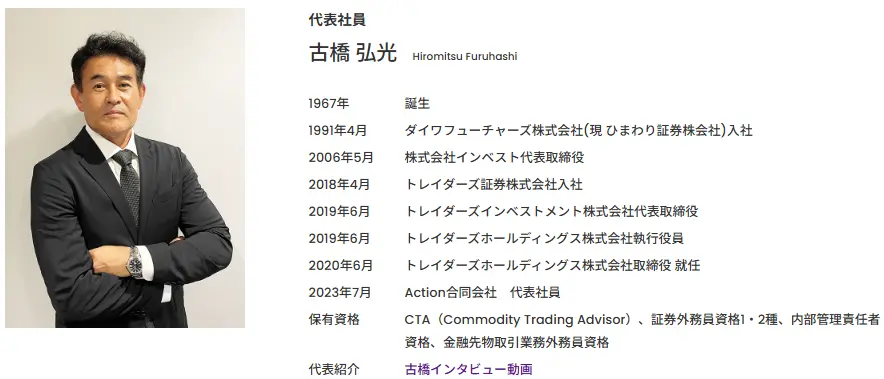

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは2023年に設立された新進気鋭のヘッジファンドです。

代表 兼 運用責任者はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏。

30年以上も金融業界に携わってきた古橋氏が開設したこともあり信用できるファンドです。

アクションの運用方法

そんなアクションの投資先は日本の事業投資、ファイナンス、Web3事業など多岐におよびます。

アクションが公式サイトで公表しているポートフォリオは以下の通りです。

状況に応じて機動的に分散投資を行い、リスクを抑えながらリターンを最大化させているため、17%の利回りが出せたのでしょう。

500万円の出資で、年間85万円のリターン

アクション合同会社の昨年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源として、アクションに預ければまとまった資産を「働かせる」ことができます。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新しいヘッジファンドです。

ファンドマネージャーはモルガン・スタンレー証券の投資銀行本部での経験がある方。

現在はその時の経験を活かして、日本の大型株をメインに投資戦略を組んでいます。

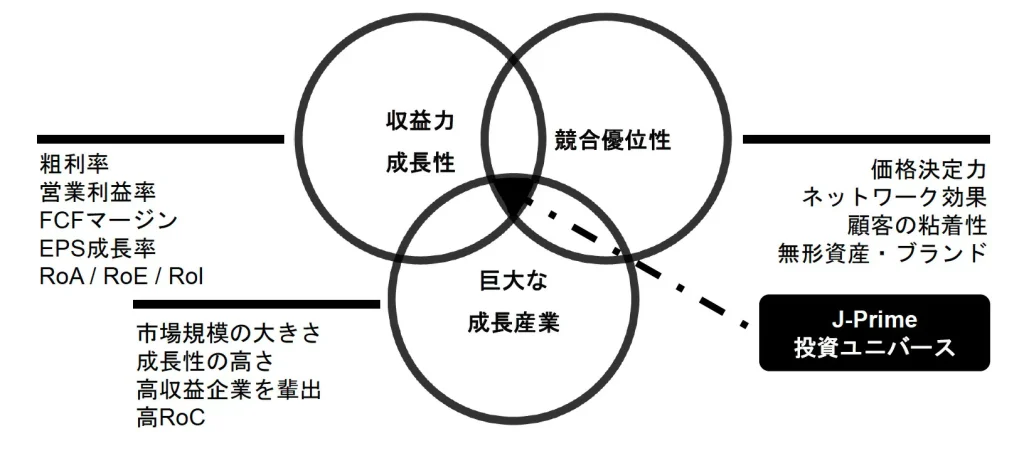

そんなGFマネジメントの投資戦略は「J-Prime戦略」という独自のもの。

具体的には、日本大型株のなかでも「収益力・成長力」「巨大な成長産業」「競合優位性」のどれにも当てはまるごくわずかな銘柄「J-Prime投資ユニバース」に投資を実施するというものです。

以下は運用開始前の実績も含みますが、「J-Prime戦略」のパフォーマンスは日経平均やS&P500をも上回る圧倒的なパフォーマンスを実現しています。

分かりやすく、この期間にGFマネジメント、日経平均、S&P500に500万円と1000万円を預けていた場合、元利合計は以下のようになるということですね。

| リターン | 元本500万円 | 元本1000万円 |

| GFマネジメント | 2383万円 | 4766万円 |

| 日経平均株価 | 1237.5万円 | 2475万円 |

| S&P500 | 1338万円 | 2676万円 |

実際の額で見ると圧倒的な差があることが分かります。

これまでのパフォーマンスについてはもちろん、今後の方針についてや、ポートフォリオについての詳細が気になる方は、是非GFマネジメントへ直接お問い合わせください。

面談にて詳しい資料とともに丁寧に説明してくれますよ。

GFマネジメントの最低投資額は1000万円~ですが、500万円~も相談可能とのことなので、もし「資金は1000万円に達しないけどGFマネジメントで挑戦してみたい!」「ヘッジファンドに挑戦してみたい!」とお考えの方がいればチャンスです。

あわせて相談してみてくださいね。

その他のヘッジファンドは以下の記事で紹介しています。

まとめ:ドル建て保険はやめたほうがいい

ドル建て保険は、為替リスクや高額な手数料など、注意すべき点が多い金融商品です。

特に、為替の仕組みを理解できない人や元本保証を重視する人は、やめたほうがいい可能性が高いでしょう。

ドル建て保険をやめたほうがいい主な理由は、以下の通りです。

- 運用リスクが高い

- 為替変動で元本割れの可能性がある

- 手数料が円建て商品より高額にかかる

低・中リスクで高いリターンを目指したいなら「ヘッジファンド」がおすすめです。

以下の記事では、おすすめの日本のヘッジファンドをランキング形式でご紹介していますので、是非ご参考ください。