「2000万円あれば配当金生活はできる?」

こう考えている方も多いでしょう。

結論からお伝えすると、2000万円で配当金生活を送るのは不可能です。

本記事ではその根拠についてシミュレーションも交えて徹底解説します。

また高配当株以外でも、10~20%の利回りを目指せるおすすめの運用先「ヘッジファンド」についてもご紹介していますので、是非お見逃しなく。

「配当金」「配当金生活」とは?定義をおさらい

まずは、「配当金」と「配当金生活」の定義についておさらいしておきます。

>>すぐに「2000万円で配当金生活はできるのか?」を見たい方はこちら

配当金|株主に分配される現金配当

株式投資で得られる利益は「売却益(値上がり益)」「配当金」「株主優待」の3つがあります。

そのうち「配当金」とは、企業が株主に対して分配する現金配当のことを言います。

配当金生活|「配当金」だけで生活

そして「配当金生活」とは、受け取った「配当金」だけで生活をすることを指します。

お金(元本)に働いてもらってお金(配当金)を生む、いわゆる「不労所得」ですね。

近年では「配当金」と「株主優待」を組み合わせて生活する人も増えています。

「株主優待」とは、「〇株あたり××がもらえる」といったように設定されています。

受取れる商品に関しては、金券、食品、衣類、食事券、化粧品といったように、様々な商品があるため、「配当金」に加えて「株主優待」も生活費として消費をする株主は多いです。

2000万円で配当金生活はできるのか?検証

ではここで、2000万円で配当生活はできるのかどうかを検証していきます。

2000万円で配当金生活は「理論上は」可能

2000万円で配当金生活を送ることは「理論上は」可能です。

例えば1年間の生活費が500万円の方は、2000万円で年間500万円の配当金利回りが期待できる個別株を購入し、保有していれば論理上はできると言えますね。

では現実はどうでしょうか。

2000万円の配当金生活は現実には厳しい

2000万円で配当金生活を送るのは現実には難しいです。

その根拠についてこれから検証していきます。

まず「高配当株」と言えば、6%、7%もの高配当をイメージする方も多いでしょう。

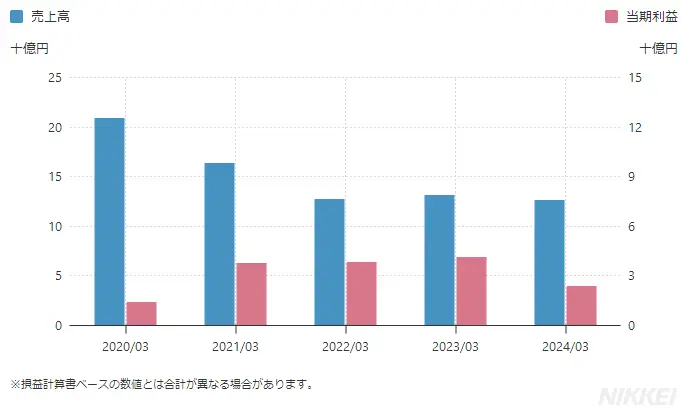

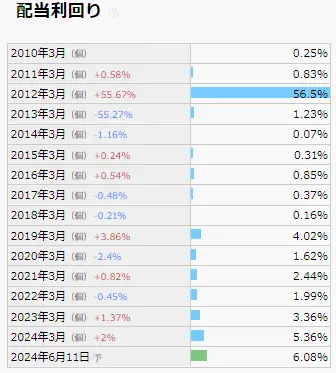

「高配当株であるかどうか」ということに重きを置いたとき、週刊エコノミスト2024年6月11・18日合併号に掲載の「東証上場企業 配当利回りランキング」1位「ユナイテッド(証券コード:2497)」の配当利回りは6.09%なので、同銘柄が該当します。

しかし、ユナイテッドの決算を細かく見てみると、売上高・利益は減収減益しています。

引用:日本経済新聞

配当利回りも継続して高配当であったかと言われればそうでもなく、将来的に減配する可能性や、株価下落で損をする可能性が大いにある銘柄だと判断できるのです。

引用:IR BANK

高配当株で配当金生活をしたい方は、将来的にそのようなリスクのある株を保有し続けたくは無いでしょう。

そのため、「安定的に高配当を狙える銘柄」を選択することになると思いますが、「安定的に高配当を狙える銘柄」で狙える配当金利回りは高くても4%台です。

| 証券コード | 銘柄名 | 配当利回り |

|---|---|---|

| 2914 | JT | 4.29% |

| 9104 | 商船三井 | 3.74% |

| 5401 | 日本製鉄 | 4.78% |

| 6301 | コマツ | 3.73% |

| 7272 | ヤマハ発動機 | 3.33% |

| 1928 | 積水ハウス | 3.67% |

| 5108 | ブリヂストン | 3.15% |

| 7202 | いすゞ自動車 | 4.48% |

| 5334 | 日本特殊陶業 | 3.47% |

| 7211 | 三菱自動車工業 | 3.48% |

引用:MINKABU

ではここで、2000万円を4%の配当利回りが期待できる銘柄に投資をした場合、配当金生活ができるのかどうかシミュレーションしてみます。

以下は日本のお仕事現役世代の平均的な月間・年間支出額です。

| 支出内訳 | 1人暮らし | 2人暮らし | 3人暮らし | 4人暮らし |

|---|---|---|---|---|

| 食料 | 40,301円 | 66,187円 | 76,309円 | 86,807円 |

| 住居 | 32,314円 | 28,025円 | 21,810円 | 16,250円 |

| 光熱・水道 | 11,138円 | 19,771円 | 23,707円 | 25,219円 |

| 家具・家事用品 | 5,267円 | 12,169円 | 12,454円 | 14,051円 |

| 被服及び履物 | 6,714円 | 9,923円 | 11,283円 | 13,442円 |

| 保健医療 | 6,847円 | 12,384円 | 13,234円 | 13,221円 |

| 交通・通信 | 22,766円 | 47,209円 | 54,087円 | 51,164円 |

| 教育 | 0円 | 1,908円 | 17,830円 | 31,840円 |

| 教養娯楽 | 21,046円 | 25,433円 | 28,405円 | 33,460円 |

| その他の消費支出 | 32,039円 | 67,678円 | 64,392円 | 49,118円 |

| 非消費支出 | 66,937円 | 116,254円 | 126,302円 | 132,176円 |

| 月間実支出 | 245,371円 | 406,941円 | 449,813円 | 466,748円 |

| 年間実支出 | 2,944,452円 | 4,883,292円 | 5,397,756円 | 5,600,976円 |

1人暮らし、2人暮らし、3人暮らし、4人暮らしの月間支出額を年間に計算すると、それぞれ約294万円、約488万円、約539万円、約560万円になります。

配当利回り4%が期待できる銘柄を2000万円分購入した場合、配当金額は80万円ですので、一人暮らしの生活費も補えないと言ことが分かりますね。

つまり、2000万円で配当金生活を送るのは非常に難しいと言えるのです。

【結論】2000万円で配当生活を送るのは不可能

結論ですが、「安定的に高配当を狙える銘柄」と言うのは高くても配当利回り4%台程度で、2000万円でその銘柄を購入したとしても受け取れる配当金は80万円程度。

お仕事現役世代の平均的なの年間の生活費は1人暮らし世帯でも約294万円ですので、「2000万円で配当生活を送るのは不可能」と言うことができるでしょう。

それでも、2000万円を配当利回り4%が狙える銘柄に投資をすることで年間80万円を受け取ることができるのです。

それを「配当金生活はできない」からと無駄遣いをするのではなく、「複利運用で元本を増やす」「毎月発生する電気・ガス・光熱費・交通費などの生活費にあてる」と言ったように、いきなり生活費の全てを賄えなくても、将来配当金生活をするために元本額を増やしたり、生活費の負担を少しでも減らしたりという工夫はできるはずです。

また「配当金生活」とは少し異なるかもしれませんが、株式の配当金獲得以外にも2000万円の運用で10~20%の利益を得る運用先もありますので、次の章で紹介したいと思います。

年間10~20%の収益獲得を狙える「ヘッジファンド」

2000万円の資金があれば、年間10~20%の利回りを期待できるヘッジファンドもおすすめです。

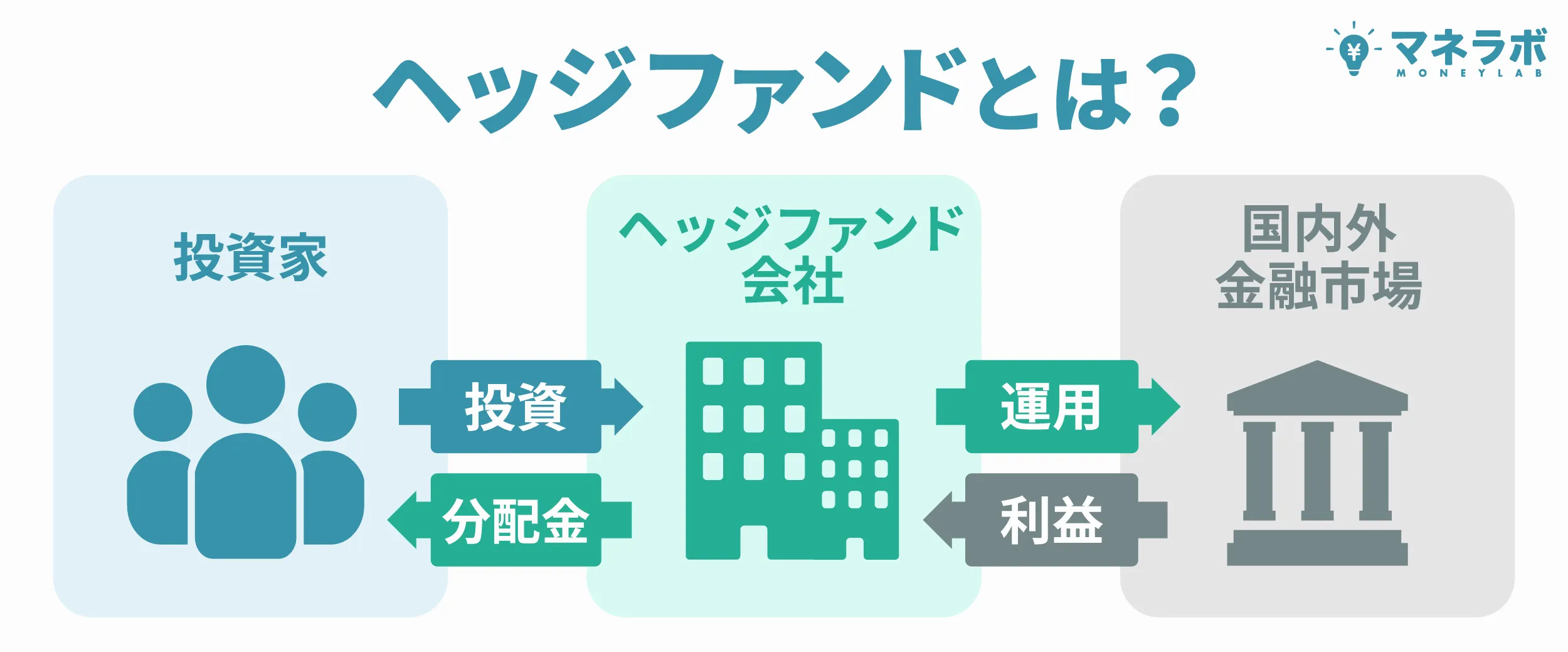

ヘッジファンドとは、投資家から資金を集めて金融資産へ投資を実施。投資で得られた利益を投資家に還元をするという仕組みです。

ヘッジファンドの最大の特徴は以下の2点。

- ヘッジファンドの投資先は国内外の株式や債券、外貨預金、不動産、コモディティなど制限がなく「効果的な分散投資」が可能

- 金融庁からの制限が少なく、下落にも耐えられて利益も出せる「空売り」などの高度な投資戦略を駆使することが可能

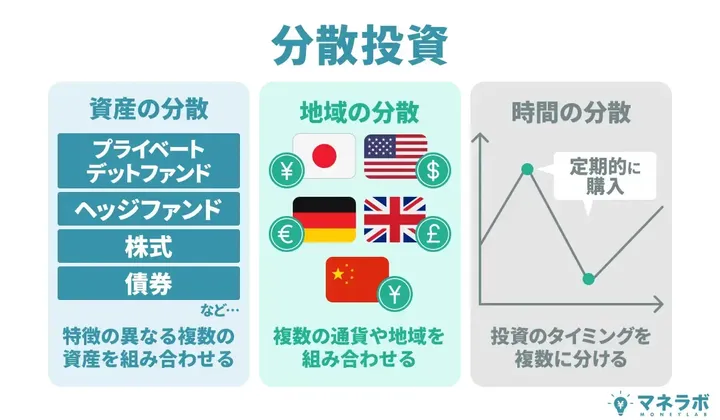

「効果的な分散投資」とは、株式と債券、先進国と新興国、円とドルなどの、異なる値動きをする金融資産、そして時間の分散(積立投資など)を組み合わせて投資をすることを指し、リスクを相殺し合って安定的なリターンを狙うことを言います。

例えば個別株投資の場合、業種の違うA社銘柄、B社銘柄、C社銘柄といったようにそれぞれ分散投資をすることは可能ですが、あくまでも株式投資は株式投資です。

「効果的な分散投資」が叶っているわけではありません。

しかしヘッジファンドの場合は、投資先が国内外の株式や債券、外貨預金、不動産、コモディティなど制限が無いため、その時々の相場に合わせてファンドマネージャーがポートフォリオを操作することが可能。

また株式投資では「空売り」を行うことは可能ではあるものの、リスクが高くなるため一般的には推奨されていません。

そもそも「配当金生活」を目指している場合は株式を売買して得る売却益よりも、保有をすることで得られる「配当金」や「株主優待」の獲得を目指していますからね。

しかし、ヘッジファンドでは相場に詳しい優秀なファンドマネージャーが「空売り」を実行します。

ヘッジファンドでは「効果的な分散投資」が叶うだけでなく、「空売り」の実施ができることで下落にも強いため、年間10~20%もの利益獲得を目指すことが可能となるのです。

ヘッジファンドの魅力についてお分かりいただけたところで、日本のおすすめヘッジファンド会社についてもご紹介していきます。

以下おすすめヘッジファンド会社はお問い合わせ・資料請求・面談は無料ですので、気になる方はチェックしてみてくださいね。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクア・インターナショナル|期待利回り12%(固定)

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す企業融資ファンドです。

500万円の出資で、年間60万円の配当収入

ハイクアインターナショナルでは、3ヶ月ごとに出資額の3%が配当として支払われます。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

銀行預金の金利が0.1%程度の時代に、年利12%の固定配当。しかも株式のような価格変動がないため、「毎回いくら受け取れるか」が明確にわかります。

配当を使わずに再投資する「複利運用」を選べば、資産の成長スピードはさらに加速。1,000万円の出資なら、6年で約2倍、10年で約3倍になる計算です。

なぜ12%の高配当が可能なのか

秘密は「成長市場ベトナム×実績ある日系企業」という組み合わせにあります。

- GDP成長率は年6%前後で安定推移

- 2022年に一人当たりGDPが4,000ドルを突破

- 30代人口が最多の「人口ボーナス期」真っ只中

- 銀行融資金利は10%台が当たり前の高金利環境

この環境下で事業を展開すれば、10%以上の成長は決して非現実的な数字ではありません。

そこで気になるのが融資先「SAKUKO Vietnam」の実力ですよね。

SAKUKO Vietnamは2011年創業、ベトナムで14年の実績を持つ日系企業グループです。

- SAKUKO Store(日本製品専門店)— 35店舗、会員数37万人

- SAKURA Hotel(ビジネスホテル)— 2店舗

- Beard Papa(シュークリーム専門店)— 11店舗

グループ年商は約25億円。顧客の99%はベトナム人で、「日本製品=安心・高品質」というブランドイメージを武器に、着実にファンを増やし続けています。

さらに2025年以降は、焼肉店・牛カツ店・牛丼店などの外食事業や、日本の大手小売チェーンとの資本提携による食品スーパー展開も計画中。成長余地はまだまだ残されています。

投資家にとっての5つの安心材料

- 配当の確実性

-

株式市場の変動に左右されない事業融資型。融資先が利息を払う限り配当は継続

- いつでも解約可能

-

ロックアップ期間なし。急な資金需要にも対応できる

- 手数料ゼロ

-

運用手数料・成功報酬なし。配当はそのまま受け取れる

- 上場予定で透明性向上

-

2026年にベトナムUPCoM市場へ上場申請中。上場後は四半期決算の開示義務あり

- 代表が顔出しで情報発信

-

会長のヤン氏がYouTubeで事業状況を公開。投資先を自分の目で確認できる

無料相談で疑問を解消

「年利12%は魅力的だけど、本当に大丈夫?」

そんな不安を持つのは当然のことです。ハイクアインターナショナルでは、出資前に無料の個別相談を実施しています。運用の仕組み、リスク、融資先の事業状況まで、納得いくまで質問できます。

まずは話を聞いてみて、ご自身の投資方針に合うかどうか判断してみてください。

\ フォーム入力1分で無料個別相談を予約 /

アクション合同会社|革新的ポートフォリオで年利31%~

| 運用会社 | アクション合同会社 |

|---|---|

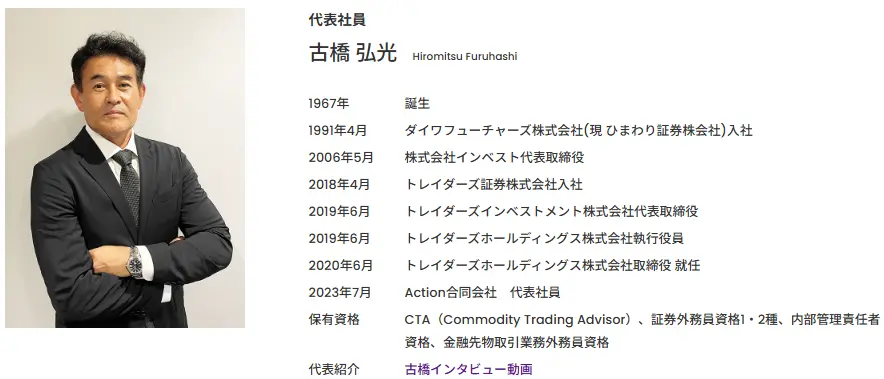

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは2023年に設立された新進気鋭のヘッジファンドです。

代表 兼 運用責任者はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏。

30年以上も金融業界に携わってきた古橋氏が開設したこともあり信用できるファンドです。

アクションの運用方法

そんなアクションの投資先は日本の事業投資、ファイナンス、Web3事業など多岐におよびます。

アクションが公式サイトで公表しているポートフォリオは以下の通りです。

状況に応じて機動的に分散投資を行い、リスクを抑えながらリターンを最大化させているため、17%の利回りが出せたのでしょう。

500万円の出資で、年間85万円のリターン

アクション合同会社の昨年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源として、アクションに預ければまとまった資産を「働かせる」ことができます。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

GFマネジメント|大型日本株で年利29%~

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは2023年設立の日本の新興ヘッジファンドです。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

- 平均年利29%の実績(設立前の実績)

- 直近5年の成長率は277%(設立前の実績)

- 500万円~投資相談可能

- 運用レポートは月1回発行

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

単純計算で1,000万円が3,770万円になる成長率です。

GFマネジメントのファンドマネージャーの経歴はまさに金融エリートです。

世界でもランキング上位に位置する英ロンドン・スクール・オブ・エコノミクス(LSE)で修士号取得し、UBS証券の投資銀行部門を経て、モルガン・スタンレー証券の投資銀行本部に入社。

テクノロジー、ヘルスケア領域を中心に日米・日欧のクロスボーダーM&A案件を担当。その後は運用業に軸足を移すため、シンガポールへ拠点を移し、現地のファミリーオフィスにて株式を主軸としたポートフォリオ・マネージャーを担当。

2018年に独立し、外部資金を調達し、日本株と米株の運用を開始。

日本法人の代表である田尻からヘッドハンティングされ、投資会社GF Management合同会社のポートフォリオマネージャーに選任される。

経歴にもあるようにGFマネジメントのファンドマネージャーは、付加価値の高い産業であるテクノロジーやヘルスケアの専門家です。

GFマネジメントのファンドマネージャーの専門的な知識や分析力を活かして、日本の大型株でポートフォリオを組む戦略を採用し、上記のような実績を残してきました。

GFマネジメントは、「株式投資が難しくて失敗した経験があり、ハードルを感じている」「運用を優秀なファンドマネージャーに任せたい」という方におすすめできる投資先です。

具体的な投資事例や詳しい戦略、今後の方針は無料の面談で聞くことができますので、まずは問い合わせてみてください。

2000万円から配当金生活を目指す【ポートフォリオ例公開】

ではここで、2000万円から配当金生活を目指すポートフォリオ例をご紹介し、運用シミュレーションまで行いたいと思います。

また運用をする上で知っておきたいこと2点も解説しますので、是非ご確認ください。

2000万円から配当金生活を目指すポートフォリオ例

近年、安定したリターンを求める投資家の間で注目を集めているのが、ベトナムの優良企業への事業融資で固定12%のリターンを生み出す「ハイクアインターナショナル」です。

市場の変動に左右されにくい安定性と、10年以上の運営実績を持つ信頼性が特徴的なファンドです。

- 年利12%固定という魅力的なリターン

- ベトナムの優良日系企業への事業融資という明確な投資戦略

- 月次で着実に収益が発生するため、ポートフォリオが安定性する

- 四半期ごとのレポートで運用状況が把握しやすい

- 10年以上の運営実績

- 情報開示が丁寧

ハイクア・インターナショナルで2000万円から配当金生活を目指すポートフォリオ例としては、以下のような例が挙げられます。

| 運用先 | 割合 |

|---|---|

| ハイクア・インターナショナル | 100% |

| 運用先 | 割合 |

|---|---|

| ハイクア・インターナショナル | 50% |

| 高配当株 | 50% |

2000万円から配当金生活を目指すシミュレーション

ここでは、2000万円をハイクア・インターナショナルで運用をした場合の元利合計の推移をシミュレーションします。

シュミレーションは、次の条件に沿って行います。

- ハイクア・インターナショナル:12%(固定)

- 複利周期は1年とする

| 経過年数 | 元金(円) | 年間利息(円) | 元利合計(円) |

|---|---|---|---|

| 0 | 20,000,000 | 0 | 20,000,000 |

| 1 | 20,000,000 | 2,400,000 | 22,400,000 |

| 2 | 22,400,000 | 2,688,000 | 25,088,000 |

| 3 | 25,088,000 | 3,010,560 | 28,098,560 |

| 4 | 28,098,560 | 3,371,827 | 31,470,387 |

| 5 | 31,470,387 | 3,776,446 | 35,246,834 |

| 6 | 35,246,834 | 4,229,620 | 39,476,454 |

| 7 | 39,476,454 | 4,737,174 | 44,213,628 |

| 8 | 44,213,628 | 5,305,635 | 49,519,264 |

| 9 | 49,519,264 | 5,942,312 | 55,461,575 |

| 10 | 55,461,575 | 6,655,389 | 62,116,965 |

10年間の運用で、元本の2,000万円が約6,211万円まで成長する計算となります。

特に7年目以降は年間利息が4,000万円を超え、複利効果が顕著に表れています。

成長著しいベトナム経済を背景に、安定した資産形成を目指す投資家にとって、ポートフォリオの一部にハイクアインターナショナルを組み入れることは検討の価値があるのではないでしょうか。

まずは資料請求から始めてみることをお勧めします。

\ フォーム入力1分で無料個別相談を予約 /

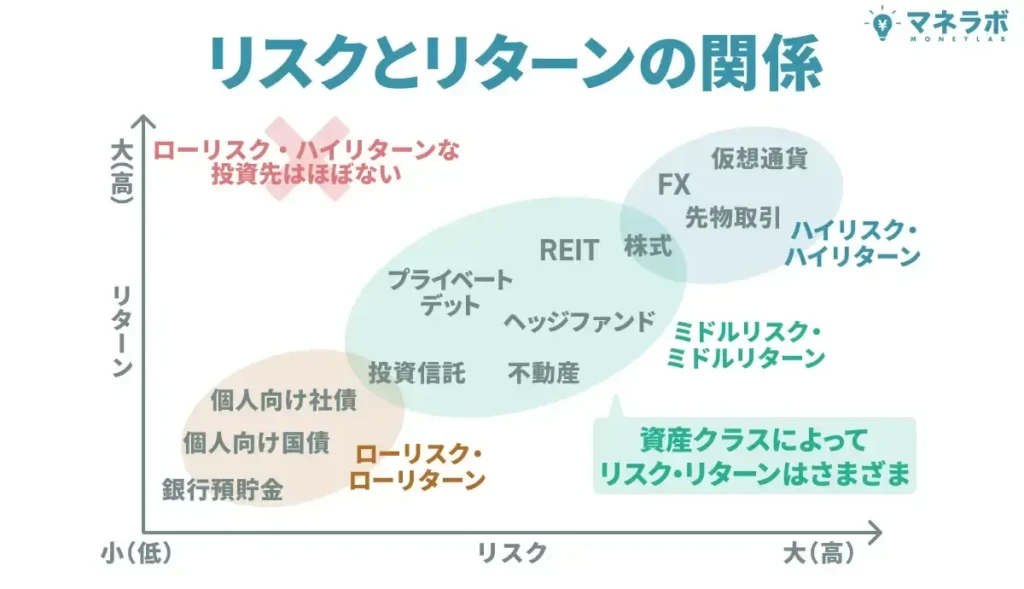

知っておきたい1. 「リスクとリターンは比例する」

まず知っておきたいこと1つ目は、資産運用において「リスクとリターンは比例する」と言うことです。

例えば銀行の預貯金ですが、元本保証がされていてリスクはほぼありません。

その代わりに金利は1%以下と非常に低く、「資産を守る」という目的には向いていますが、「資産を形成する」という目的には向いていません。

一方のFXや仮想通貨は、短期売買によって大きな利益を獲得できる可能性がありますが、売買を誤ると元本毀損を起こす可能性もあるハイリスクな運用先となっています。

知っておきたい2. 配当金生活では「安定的に高配当を狙える銘柄」を買う

世の中には、様々な「ランキング」が存在しますが、当然「高配当株投資ランキング」と言ったものも存在します。

既出のように、1位には配当利回り6.09%の銘柄がランクインされているランキングがある一方、配当利回りが4.32%の銘柄が1位にランクインされているランキングもあります。

これは筆者の予測も含まれるのですが、単に「高配当株」ということだけに特化しているのか、「将来性もありなおかつ配当金も安定している」ということも考慮しているのかしていないかの違いも大いにあると考えられます。

2000万円から高配当株で配当金生活を目指すのであれば、様々なランキングを参考にし、後者の「安定的に高配当を狙える銘柄」を購入できると良いですね。

「2000万円で配当金生活はできるか」に関してよくある質問

最後に、「2000万円あれば配当金生活はできる?」に関連してよくある質問をチェックしていきたいと思います。

配当金120万円達成するには「配当利回り」が何%の株式を買うべき?

500万円~5000万円の資金別に、配当金120万円達成するには配当利回りが何%の株式を買うべきなのか見てみましょう。

| 資金額 | 配当利回り |

|---|---|

| 500万円 | 24% |

| 1000万円 | 12% |

| 2000万円 | 6% |

| 3000万円 | 4% |

| 4000万円 | 3% |

| 5000万円 | 2.4% |

ご覧の通り、資金が少なければ少ないほど120万円の配当金を得るためには高配当株を探さないといけませんが、「高配当株」と言われる銘柄の配当利回りは高くても4~6%程度が限界です。

資金が500万円だからと配当利回り24%の銘柄を探すのは無理に等しいのです。

資金が少ない方の場合は、まずは配当金生活をしようとは思わず、将来的に配当金生活をするための元本を増やす運用をするべきでしょう。

また、資金が多ければ多いほど利回りが低くても120万円の配当金は得られますから、できるだけ「安定的に高配当を狙える銘柄」を探していきたいですね。

配当金生活のリアルを発信している方を教えてください

ここでは、配当金生活のリアルを発信しているお三方をご紹介したいと思います。

ちなみに皆さん配当金+株主優待で生活をされていますが、株式投資をする上で彼らの手法や秘訣は非常に参考になります。

是非チェックしてみてください。

プロフィール

資産8億円の元消防士。49歳で早期退職後、生活費のすべてを株の配当金でまかなっている。配当金の総額は2000万円越え。

著書

引用:amazon.co.jp

SNS

プロフィール

「月曜から夜更かし」で株主優待生活を特集され話題になる。資産は総額5億円達成、配当収入は年間700万円を確保している。

著書

引用:amazon.co.jp

SNS

プロフィール

投資歴25年、50代前半の投資家。資産総額は2億円。2019年にFIREを達成し、年間約500万円の配当金で暮らしている。

ブログ

SNS

配当金株式ランキングを知りたいです(高配当株投資利回りランキング)

知っておきたい2. 配当金生活では「安定的に高配当を狙える銘柄」を買うで確認した通り、ランキングの意図はランキングを掲載している媒体によって異なります。

様々なランキングを参考にするようにしましょう。

ここでは2つの高配当銘柄ランキングのTOP10までをご紹介します。

週刊エコノミスト

| 順位 | 証券コード | 銘柄名 | 配当利回り |

|---|---|---|---|

| 1位 | 2497 | ユナイテッド | 6.09 |

| 2位 | 9744 | メイテックグループHD | 5.98 |

| 3位 | 1890 | 東洋建設 | 5.86 |

| 4位 | 6677 | エスケーエレクトロニクス | 5.81 |

| 5位 | 7305 | 新家工業 | 5.81 |

| 6位 | 6419 | マースグループHD | 5.78 |

| 7位 | 3299 | ムゲンエステート | 5.70 |

| 8位 | 5451 | 淀川製鋼所 | 5.57 |

| 9位 | 8890 | レーサム | 5.52 |

| 10位 | 2148 | アイティメディア | 5.47 |

引用:週刊エコノミスト2024年6月11・18日合併号

MINKABU

| 順位 | 証券コード | 銘柄名 | 配当利回り |

|---|---|---|---|

| 1位 | 2914 | JT | 4.29% |

| 2位 | 9104 | 商船三井 | 3.74% |

| 3位 | 5401 | 日本製鉄 | 4.78% |

| 4位 | 6301 | コマツ | 3.73% |

| 5位 | 7272 | ヤマハ発動機 | 3.33% |

| 6位 | 1928 | 積水ハウス | 3.67% |

| 7位 | 5108 | ブリヂストン | 3.15% |

| 8位 | 7202 | いすゞ自動車 | 4.48% |

| 9位 | 5334 | 日本特殊陶業 | 3.47% |

| 10位 | 7211 | 三菱自動車工業 | 3.48% |

引用:MINKABU

2000万円から配当金生活を目指すおすすめの運用方法は?

2000万円から配当金生活を目指すおすすめの運用方法は「2000万円から配当金生活を目指す【ポートフォリオ例公開】」の章でご紹介しました。是非ご参考ください。

まとめ

本記事では、「2000万円あれば配当金生活はできるのか?」という疑問に対してシミュレーションを行って検証していきました。

「安定的に高配当を狙える銘柄」を購入した場合、配当利回りは高くても4%程度で、2000万円があっても配当利回り4%の場合は年間80万円程度の配当金しか受け取ることができません。

年間80万円程度の配当金では日本の平均的な1人暮らしの年間生活費約294万円でさえも補うことができず、すなわち2000万円あっても配当金生活は難しいと結論付けました。

一方、2000万円あれば「ヘッジファンド」で年間10~20%の利回りを期待することが可能なので、ヘッジファンドへ単体投資、もしくはいくつかの運用方法で分散投資を行うことで、将来的に配当金生活を送ることも不可能ではないとお伝えしました。

本記事ではおすすめのヘッジファンド会社を紹介しましたが、以下の記事ではヘッジファンドについての詳しい解説に加え、おすすめのヘッジファンド会社TOP14も解説していますので、是非ご参考ください。

2000万円のおすすめ運用方法は、次の記事で詳しく解説しています。

配当生活・早期退職・FIRE・老後生活に興味がある方は、次の記事をご覧ください。