「オフショア投資のおすすめランキングが知りたい!」

「オフショア投資ってどうなの?」

日本経済の低迷や超低金利を受け、より高リターンが狙える「オフショア投資」に注目する日本人が増えています。

しかし、オフショア投資にはリスク分散や効率的な運用が期待できる反面、元本割れ・為替変動・詐欺などのリスクも潜みます。

そこで今回は、オフショア投資の仕組みやメリット・デメリット、取り組みやすいオフショア投資方法ランキングなどを解説します!

また本記事では、国内でも年利10%以上が期待できる「和製ヘッジファンド」についても紹介しています。

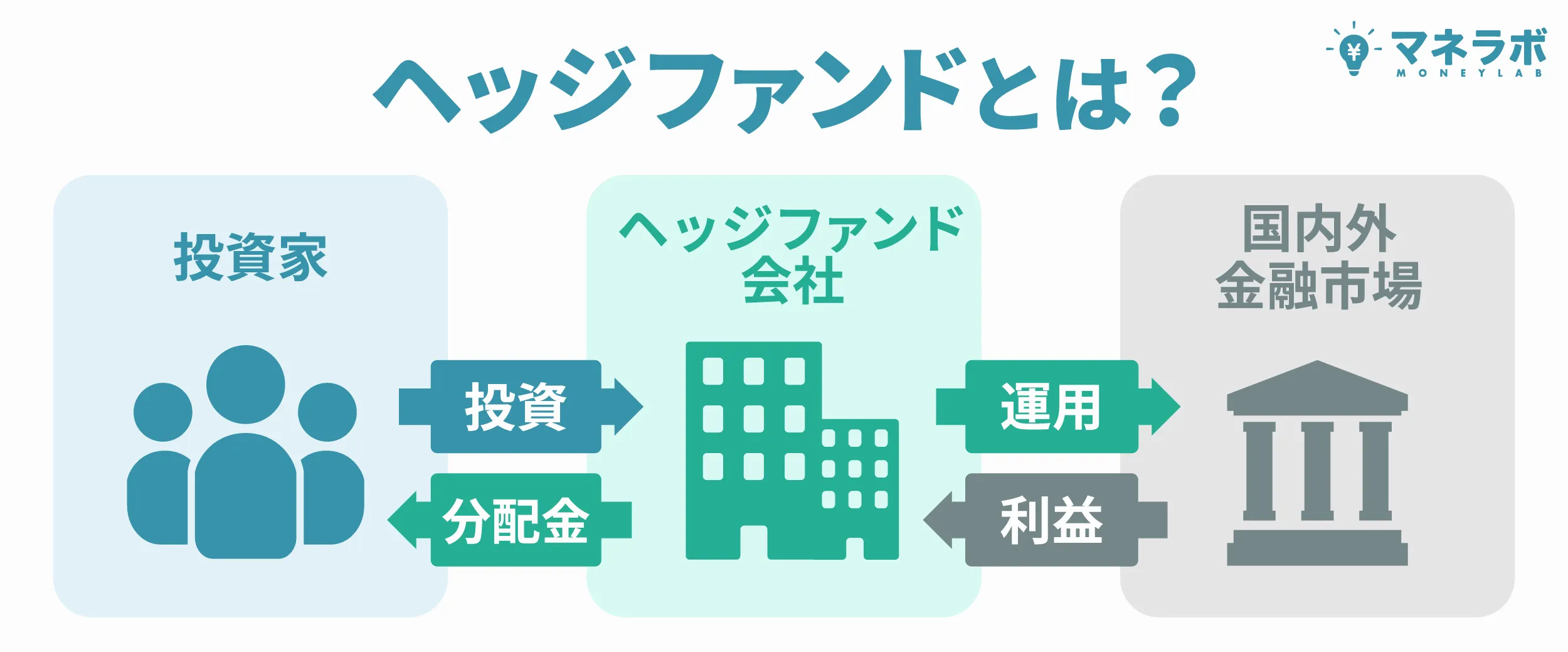

ヘッジファンドは、運用を投資のプロに任せられるため投資初心者でも高利回りを目指すことが可能です。

今注目のオフショア投資とは?初心者向けにわかりやすく紹介

本来「オフショア(offshore)」とは「沖合いに」という意味をもつ英単語です。

投資において使われる場合は、投資家が住む国以外で組成・運用されている海外の投資商品を意味します。

オフショア投資は海外への直接投資

オフショア投資では、海外で組成・運用されている投資商品へ「直接投資」を行います。

海外の株式や債券・不動産・ファンドなどへは国内の証券会社や銀行を通じても投資できますが、その場合はオフショア投資には当たりません。

オフショア投資では、日本の金融機関は通さず、海外に籍を置く金融機関(IFAや証券会社等)から投資商品を「直接」購入する形になります。

投資先はタックスヘイブン

一般的にオフショア投資の人気商品の多くは、法人税や所得税などの税率が低い地域である「タックスヘイブン(租税回避地)」で作られます。

ケイマン諸島/バミューダ諸島/ベリーズ/バージン諸島/香港/シンガポール/セーシェル/英領マン島/ドバイ 他

世界に40地域ほどあるとされているタックスヘイブンには以下のような特徴があり、これらの特性を利用して多くの金融商品がタックスヘイブン籍で組成され、世界中に販売されています。

- 税率が低いまたは税金措置がある

- 金融に関する規制が緩い

- 企業誘致に積極的(=法人設立が容易)

- 金融情報の秘密保持が厳格(⇔情報の透明性が低い)

- 経済規模が少ない

日本人が比較的挑戦しやすいオフショア投資方法ランキングTOP3

ここでは日本人が比較的取り組みやすいオフショア投資方法ランキングをご紹介します。

※オフショア投資の方法は様々ありますが、一部はリスクが非常に高かったり、オフショア生命保険は日本在住の場合法律に抵触する可能性などの事情があるため、ここでは日本に居住する日本人を対象としてご紹介します。

おすすめランキング1位:高金利が魅力のオフショア銀行預金

おすすめランキング2位:オフショア証券会社に口座を開設して投資する

おすすめランキング3位:オフショアファンド(積立型・一括投資型)

おすすめランキング1位. 高金利が魅力のオフショア銀行預金

タックスヘイブンをはじめとする一部の国には、海外の非居住者でも銀行預金口座を開設ができるオフショア銀行があります。

オフショア銀行に預金をすれば日本よりも高い金利が期待できるほか、オフショア銀行が発行したデビットカードがあれば、世界中どこにいてもATMから現金を引き出せるなどのメリットもあります。

| Bank of Georgia | ジョージア共和国最大の銀行。 定期預金金利は10%前後。 |

|---|---|

| Ameriabank Evoca Bank | アルメニアの銀行。 定期預金金利は10%弱。 |

| Private Bank in Monaco | モナコのプライベートバンク。 金利は4~8%程。 |

| Acleda Bank | カンボジアの銀行。 定期預金金利は6%前後。 |

ものすごく高金利という訳ではありませんが、HSBC・Citibank・Standard Chartered・Bank of Chinaなども日本人が口座開設できる銀行として有名です。

為替変動リスク・金融機関の信用リスク・カントリーリスクなどには細心の注意が必要ですが、あくまで銀行預金ですので預金中の元本の変動(外貨ベース)はありません。

また銀行によってはペイオフ制度を利用できる場合があるので口座開設前に確認しておきましょう。

オフショア銀行口座は現地に出向いて窓口で開設するのが王道ですが、郵送やオンライン等で行える銀行もあります。

ただしオフショア銀行ですので、口座開設書類ややり取りは全て英語。

海外の預金口座は一定期間取引がないと口座を凍結されたり、また口座維持手数料が発生したりする場合があるため、口座開設前にしっかり書類の内容を読み込む必要があります。

おすすめランキング2位. オフショア証券会社に口座を開設して投資する

国内に居住する日本人でも口座を開設できる海外の証券会社(オフショア証券会社)に口座を開設し、株・債券・投資信託・ETF・オプションなどで資産運用を行う方法です。

オフショア証券会社を通せば、日本国内の証券会社では取引の無い銘柄などにも広くアクセスすることが可能です。

- インタラクティブ・ブローカーズ証券(通称:IB証券)※日本語サポートあり

- ファーストトレード証券(Firstrade Securities)※日本語サポートあり

- サクソバンク証券(SAXO)等

オフショア証券会社を通して直接海外の金融商品に投資する場合、豊富な種類の商品を割安な手数料で売買できるなどのメリットがあります。

オフショア証券会社は、最低入金額・取扱商品数・手数料の安さ・プラットフォームの使いやすさ・日本語サポートの有無などから選び、公式HPより口座開設を行います。

おすすめランキング3位. オフショアファンド(積立型・一括投資型)

保険会社は一般的に、契約者から預かったお金を資産運用して利益を上げ、契約者に元本と利益を還元しますよね。

オフショアファンドへの投資では、上で言及した「海外籍のIFA(代理店)」を通して、海外の保険会社の金融商品を購入し、保険会社が抱えるファンドの中からIFAが適切なものを選び資産運用を行います。

投資家は投資先ファンドの選定や売買をIFAに一任するため、投資の手間暇を掛けずに運用を行うことができます。

運用の仕組みを再度ご紹介します。

運用方法としては、積立型と一括投資型があり、積立型は「オフショア海外積立」とも呼ばれています。

契約をしたIFAのファンドマネージャーが投資ポートフォリオを組み、保険会社に運用指示を行うため、運用成績はIFAの腕次第になります。

国内居住の日本人が購入できるオフショアファンドは多くありますが、ここでは例として日本人も多く契約をしている2社のプランを紹介します (ここで例に挙げるオフショアファンドであれば、検索である程度詳しい情報を入手可能です)。

| 会社名 | ロイヤルロンドン(RL360°) ※イギリス領マン島籍の保険会社 | インベスターズトラスト(Investors Trust) ※ケイマン諸島籍の保険会社 | ||

|---|---|---|---|---|

| 商品タイプ | 積立型 変額運用型 | 一括投資型 (追加投資可) 変額運用型 | 積立型 元本確保型 | 固定金利型 元本確保型 |

| 商品名 | Regular Savings Plan (RSP) | Oracle (オラクル) | S&P500 | Fixed income portfolio |

| 商品特徴 | 350種類以上の ファンドから選択 | 350種類以上の ファンドから選択 | 米国S&P500へ連動 インデックス投資 ファンドの運用成績 関係なく元本は確保 | 利率固定型 |

| 加入期間 | 5年~25年 | 契約から99年以内 | 10/15/20年 | 3/5/7/10年満期 |

| 利回り | 年10%が基準だが 利回りはIFAの 運用次第 | 年10%が基準だが 利回りはIFAの 運用次第 | 元本確保 10年:100% 15年:元本の140% 20年:元本の160% | 3年: 3.75% 5年: 4.0% 7年: 4.25% 10年: 4.75% |

| 最低積立金額 | 米ドルの場合 280USD ※積立期間により変動 | 米ドルの場合 28,000USD | 2,400USD/年~ | 10,000USD~ |

| プラン通貨 | JPY/USD/EUR/HKD AUD/LB/CHF | JPY/USD/EUR/HKD AUD/LB/CHF | USD | USD |

| 手数料 | プラン手数料: 84USD/年 初期口座管理手数料: 初期口座時価総額の 6%/年 口座管理費用: 時価総額の1.5%/年 信託報酬(IFA費用): 約1%/年 ※IFAによって異なる 解約手数料:解約時期による | 契約手数料: 四半期ごとに時価総額の 0.375%(5年間継続) 口座管理手数料: 四半期ごとに時価総額 あるいは投資金額の0.3% 信託報酬(IFA費用): 約1%/年 ※IFAによって異なる 解約手数料:解約時期による | プラン手数料: 120USD/年 管理手数料: 10年:2.0% 15年:1.7% 20年:1.1% ストラクチャー 手数料: 時価総額の1.5%/年 解約手数料: 解約時期による | 管理手数料: 無し プラン手数料: 84USD/年 解約手数料: 0~6% ※解約時期による |

| 特典 | プレミアムインセンティブ アロケーションボーナス ロイヤルティボーナス | 6年目以降、運用利回りに 0.5%/年が加算される | ロイヤリティーボーナス | ロイヤリティーボーナス |

表中で紹介したロイヤルロンドンの2つのプランの場合、運用中に掛かる手数料は概ね年3%程度。

運用成績はIFA次第で基準とする年間利回り10%に届かないことも多いです。

一方、日本国内の証券会社経由で投資できる投資信託の場合、インデックスファンドとアクティブファンドの信託報酬(管理手数料)は以下の通り比較的安めです。

手数料率に対して期待利回りも悪くないですし、解約も好きな時に出来るので資金の流動性も高いです。

| 信託報酬 | 期待利回り目安 | |

|---|---|---|

| インデックスファンド | 0.05〜0.3%程度 | 年利3~13%程度 |

| アクティブファンド | 0.4〜2.0%程度 | 年利4~15%程度 |

次に、インベスターズトラストの元本確保型プラン「S&P500」は、アメリカの代表的な株価指数であるS&P500に連動した運用を行います。

特定の指数に連動するインデックス運用の場合、国内の同様の投資信託を購入しても運用成績は似たり寄ったりになります。

しかし一般的な投資信託の場合、指数が下落するとファンドの運用成績も悪化しマイナスを出すことも多いのですが、インベスターズトラストの「S&P500」の場合は運用成績に関わらず投資した元本が確保されるのはメリットです。

ただし手数料は低くて年2.6%ですので、手数料を引いた上で利益がどの程度残るかシミュレーションの上で投資決定をする必要があるでしょう。

上で紹介下ようなオフショアファンド(海外籍の金融機関が組成する金融商品)の多くは日本政府の許可を得ていないため日本で勧誘や販売をすることが出来ません。

そのためオフショアファンドに投資するには以下のようなステップを踏むことになります。

1. 紹介者(仲介業者)などを通じてIFAを選ぶ

2. 海外のIFAから保険会社の金融商品を購入する(資金は保険会社に直接入金する)

3. IFAが投資ファンドを選び保険会社に運用を指示(時にはリバランスも行う)

紹介者(仲介業者)を通す理由は、数多くの海外籍のIFAから優秀・公正なIFAを個人で厳選することが難しいからです。

まずはセミナーや書籍・ネット検索等でどのようなオフショア投資商品があるのか情報収集を行い、その商品を取り扱うIFAに繋がっている紹介者を通すのが近道でしょう。

オフショア投資のメリット

では続けて、そんなオフショア投資の投資メリットを見ていきましょう。

元本確保型~高リスク商品まで商品の選択肢が豊富

オフショア投資では世界中の様々な市場にアクセスできるため、日本国内では品ぞろえの少ない新興国市場や、プライベートエクイティファンド・ベンチャーキャピタルファンドなどの豊富な商品に投資することが可能です。

高い運用利回りを狙える金融商品が多い

オフショア投資では、居住国の政府による金融規制を受けないため、日本国内の投資商品よりも高リターンが期待できる商品が多くあります。

またタックスヘイブンに籍を置く運用会社は法人税などの経費が安くつくため、その分投資家に還元でき高リターンに繋がっているという側面もあります。

海外には高い経済成長率で株式市場が急成長していたり、高い金利を設定している国が存在するため、オフショア投資を通じてこれらの市場に広くアクセスできるのはメリットと言えます。

ただ、最近では日本のネット証券でも取扱う商品や通貨が増えているため、オフショア投資でしかこれらの高利回りな投資先に投資できないという訳ではありません。

また、オフショア投資商品は基本的に長期投資前提で、利益を元本に加えて再投資しながら運用を行う「複利運用」であるため高利回りだという意見もありますが、日本にも「複利運用」で運用できる方法は多くありますので、こちらもオフショア投資に限定したメリットという訳ではありません。

海外の投資商品に資産を分散できる

オフショア投資では、先進国だけでなく、新興国市場など世界中の様々な市場に資産を分散できるため、カントリーリスク※や景気変動リスクなどを軽減することに繋がります。

※カントリーリスクとは?

投資対象国内のテロ・紛争・自然災害・制度改正などによって政治経済状況が変化し、投資商品の価格に悪影響を与えるリスク。

また投資対象も、株式や債券などの伝統的資産に限らず、不動産・コモディティ・プライベート・エクイティなど多様な資産クラスに投資できるため、特定の資産クラスの下落リスクを軽減できるのもメリットです。

ただし同時に、オフショア投資で海外に資産を保有する場合は、その国のカントリーリスクを負うことにもなります。

特にタックスヘイブンは、元々経済規模が小規模な国が多く、法整備や世界各国のタックスヘイブンに対する金融規制などによる影響を受けやすくなります。

近年タックスヘイブンに対しては世界各国が規制を強化しているため、カントリーリスクを軽減するためにも、バランスよく資産分散する事が重要です。

為替リスクを抑えられる

オフショア投資では、米ドル、ユーロ、英ポンドなど日本円以外の多様な通貨で投資できるため、為替レートの変動による特定の投資商品の資産価値の目減りを緩和することができます。

例えば、日本円や日本円建ての投資商品のみを保有している場合、円安になると外貨に対する資産の価値が目減りしてしますが、同時に海外通貨建で金融商品を保有することで、円安による資産価値の減少を緩和することができます。

共同名義口座が作れる

こちらは間接的なメリットですが、オフショア投資では複数の名義人が一つの口座を共有できる「共同名義口座」を作れる場合があります。

例えば、夫婦や親子で共同名義口座を開設しておけば、いずれかが亡くなってしまった場合にも、もう一方の名義人の方が口座を引き継ぐことが出来ます。

家族間でも相続手続きは面倒かつ複雑になる場合も多いため、口座管理の利便性の点で共同名義口座が作れるのはメリットでしょう。

オフショア投資のデメリットと注意点

次に、オフショア投資のデメリットと注意点をご紹介します。

情報収集や手続きが容易にできない

オフショア投資商品はそもそも日本政府の許可を得ておらず、国内で大々的にPRすることができないので、オフショア投資に関して日本国内で出回っている情報は非常に少ないです。

そのため、オフショア投資について詳細な情報収集を行うのは容易ではなく、投資判断が難しい場合があります。

また、商品の仕組みや特性については基本的に英語で書かれた資料(WEBサイトやパンフレット・契約書等)を読まなければならないため、商品内容を確実に理解するのは難しく時間も掛かります。

当然ながら投資に関する問い合わせなどのやり取りも英語になります。

代理店であるIFAが日本語に訳した資料を提供してくれる場合もありますが、翻訳間違いなどもあり得るため、英語による原本の一読は必須でしょう。

投資においてもっとも危険なのは投資商品の仕組みや特性を100%理解せずに投資する事なので、容易に情報収集できないのは大きなデメリットです。

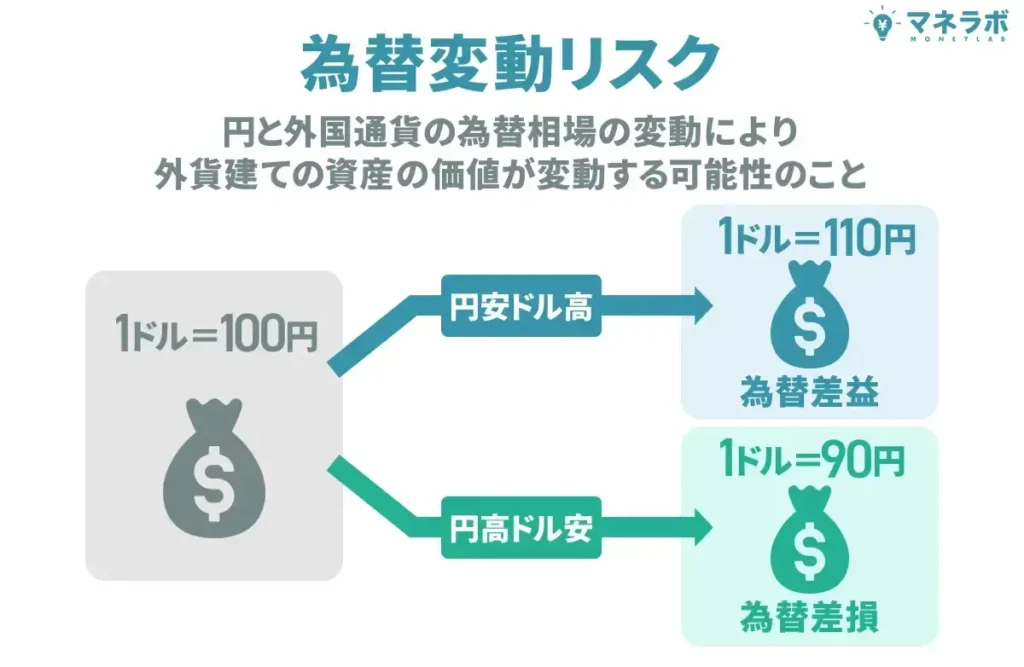

為替変動リスクがある

メリットで挙げた通り、オフショア投資では多様な通貨で投資できるため、為替変動による円建て資産の価値の目減りを抑えることができます。

しかし、反対に為替が円高に振れると、オフショア投資商品の売却や解約で資金を引き上げる(日本円に換金する)タイミングで為替差損が生じます。

また日本ではなく海外での運用になるため、オフショア商品に投資する際や資金を引き揚げる際には、海外送金手数料などのコストも掛かります。

信頼できるIFAや紹介者の見極めが難しい

本記事の後半で詳しく解説しますが、オフショア投資には、「紹介者」を通じて投資商品を販売・運用する海外籍の「IFA※」を紹介してもらい、その「IFA」を通じてオフショア投資商品に投資するという形を取らなければならない商品も多くあります。

「IFA (Independent Financial Adviser)」とは独立系の金融商品仲介業者で、顧客への投資アドバイスや金融商品の説明・販売を行ったり、契約手続きなどの資産運用のサポートをする業者。

IFAや紹介者の中には知識や経験が十分でなかったり、そもそも悪徳業者である場合があるため注意が必要なのですが、情報が少ないため優秀な業者の見極めが難しいのです。

このような業者に当たると、顧客ファーストではなく自身の利益を優先して不適切な商品やファンドを紹介され、売った後にはサポートもしてくれないなんてこともザラです。

そのためIFAを通してオフショア投資をする場合には、以下の点に注意して慎重に選ぶ必要があります。

- 正規代理店かどうか

- 個人ではなく組織や会社に属しているIFAか

(個人の場合、継続的かつ迅速なサポートが難しい可能性があるため) - 商品を売って終わりではなく、投資後のメンテンナンスや解約・換金など総合的にサポートしてくれるか

- ネット上などに悪い評判が書き込まれていないか

- 幅広い取引経験とある程度長い運用実績があるか

- 過去に安定した運用成績を出しているか

- 投資リスクや手数料について詳細に説明してくれるか

投資リスクが高め

オフショア投資は、日本国内ではリスクが高いために規制の掛かっているような商品にも投資できるため、高リスク商品にもアクセスできてしまいます。

そのため契約してしまう前に、英語で書かれた商品の説明書を熟読して、しっかりとリスク度合いを把握して投資しなければなりません。

またオフショア投資では、海外の金融商品を海外の会社を通じて購入するため、何か問題が生じても日本の法律が及びません。

さらに一部のオフショア投資商品は、「紹介者→IFA→商品購入」と取引が重層的になるため、問題発生時に責任の所在をクリアにしにくいなどの弊害もあります。

このような特性を持つオフショア投資ですから、既出の「情報収集や手続きが容易にできない」、「信頼できるIFAや紹介者の見極めが難しい」などのデメリットには国内投資以上に注意が必要なのです。

オフショア投資で自分の財産を守れるのはご自身だけ(自己責任)ですので、紹介者やIFA頼みにせず、しっかりご自身で下調べをした上で投資することが大切です。

日本国内に居住する限り税金は掛かる

オフショア投資では、「タックスヘイブン籍の商品に投資するため税金が掛からない」と勘違いしている方も多いですが、日本に居住している場合はオフショア投資で得た利益にも税金が掛かります。

つまり保有中の商品を売却するなどして利確した場合には、日本で税務申告をして納税しなければなりません。

そのため「タックヘイブン籍のオフショア投資商品だから税金がかからない」というのは、将来的に海外に移住予定がある場合などを除き、国内に居住する日本人投資家※にとってメリットにはならないのです。

「居住者」とは、日本国内に住所を有している方又は現在まで引き続いて1年以上居所を有している方をいい、「非永住者」とは、居住者のうち、日本国籍を有しておらず、かつ、過去10年以内において国内に住所又は居所を有していた期間の合計が5年以下である方をいいます。

引用:国税庁

むしろ非課税で資産運用をしたいのであれば、日本のNISA制度を利用するのが確実です。

2024年1月から開始された新NISA制度では、非課税投資額が大幅に拡大され、年間360万円まで、生涯通算1800万円まで非課税で投資可能です。

オフショア投資でなくても高利回りは狙える

ここまで解説したように、オフショア投資には以下のようなメリット・デメリットがあります。

元本確保型~高リスク商品まで選択肢が豊富

高い運用利回りを狙える金融商品が多い

海外の投資商品に資産を分散できる

為替リスクを抑えられる

共同名義口座が作れる

情報収集や手続きが容易にできない

為替変動リスクがある

信頼できるIFAや紹介者の見極めが難しい

投資リスクが高め

日本国内に居住する限り税金は掛かる

簡単にまとめると「投資商品の種類が豊富で、世界に広く資産を分散投資でき、高い利回りが期待できる」というのがオフショア投資の利点ですが、日本国内の投資商品がオフショア投資に比べて著しく魅力がないかというとそんな事はありません。

例えば海外投資も可能な日本の投資信託は、少額からの積立投資はもちろん一括投資も可能で、期待利回りは年3%~8%程。

選択できるファンド数も6000本近くあり、男性・女性問わず広く利用されています。

また続けてご紹介する日本のヘッジファンドなら、投資のプロに任せて広く分散投資しながら、年間利回り10%以上を期待することが可能です。

個人の投資家や機関投資家から集めた資金を投資のプロであるファンマネージャーが運用し、投資家に利益を還元する投資方法。プロの運用を委託するため、投資家自身の投資能力に関わらず高利回りを期待できる。

投資信託についてはネット検索で簡単に情報収集できると思いますので、ここでは日本在住の投資家の方がオンショア(⇔オフショア)で高利回りを狙うことのできる国内ヘッジファンドをご紹介します。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す新興国企業融資ファンドです。

- 年利12%の固定配当:株式市場の変動に左右されず、安定した利回りを実現。銀行預金(金利0.1%)の120倍のリターンが期待できます。

- 3ヶ月ごとに届く配当金:1月・4月・7月・10月の年4回、定期的にキャッシュを受け取れます。500万円の出資なら、3ヶ月ごとに15万円(年間60万円)の収入に。

- 融資先の事業が「見える」安心感:投資先のSAKUKO Vietnamは店舗数48、会員数37万人、年商25億円の実在企業。検索すれば情報が出てくる、現地に行けば店舗がある——自分の目で確認できる透明性があります。

- 500万円から始められ、いつでも解約可能:ヘッジファンドとしては低めの最低投資額。ロックアップ期間がないため、急な資金需要にも対応できます。

- 手数料ゼロで配当をそのまま受け取れる:運用手数料・成功報酬は一切なし。年利12%の配当が目減りせず、そのまま手元に届きます。

具体的にいくら受け取れるのか

3ヶ月ごとに届く配当金をシミュレーションしました。

| 出資額 | 1月 | 4月 | 7月 | 10月 | 年間合計 |

|---|---|---|---|---|---|

| 500万円 | 15万円 | 15万円 | 15万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 30万円 | 30万円 | 30万円 | 120万円 |

| 1,500万円 | 45万円 | 45万円 | 45万円 | 45万円 | 180万円 |

| 2,000万円 | 60万円 | 60万円 | 60万円 | 60万円 | 240万円 |

※年利12%(3ヶ月ごとに3%)で計算

毎月届く給与とは別に、3ヶ月に一度まとまった現金が入ってくる。旅行資金に、教育費の足しに、老後の備えに。使い道を自分で決められる「第二の収入源」が生まれます。

長期で持つほど資産が育つ

配当を受け取らずに再投資する「複利運用」を選べば、資産は加速度的に成長します。

1,000万円を年利12%で複利運用した場合

| 経過年数 | 資産額 |

|---|---|

| 3年後 | 約1,400万円 |

| 6年後 | 約2,000万円(約2倍) |

| 10年後 | 約3,100万円(約3倍) |

| 20年後 | 約9,600万円(約10倍) |

もちろん、毎回配当を受け取る「単利運用」も選択可能。ライフスタイルに合わせて、収入重視か資産形成重視かを選べます。

始めやすく、やめやすい設計

「まとまったお金を預けるのは不安」という声に応える仕組みがあります。

| 項目 | 内容 |

|---|---|

| 最低投資額 | 500万円〜(ヘッジファンドとしては低めの設定) |

| ロックアップ | なし(いつでも解約可能) |

| 手数料 | 無料(運用手数料・成功報酬なし) |

| 配当サイクル | 年4回(1月・4月・7月・10月) |

「試しに始めてみて、合わなければやめる」という選択ができる柔軟さ。これも長期で付き合える投資先かどうかを見極めるうえで、重要なポイントです。

まずは話を聞いてみませんか

ハイクアインターナショナルでは、出資を検討している方向けに無料の個別相談を実施しています。

相談で確認できること

- 年利12%が実現できる根拠

- SAKUKO Vietnamの最新業績

- リスクと注意点の正直な説明

- 自分の資産状況に合った出資プラン

強引な勧誘はありません。疑問をすべて解消したうえで、「納得できたら始める」——その判断材料を得る場として活用してください。

\ フォーム入力1分で無料個別相談を予約 /

アクション合同会社

| 運用会社 | アクション合同会社 |

|---|---|

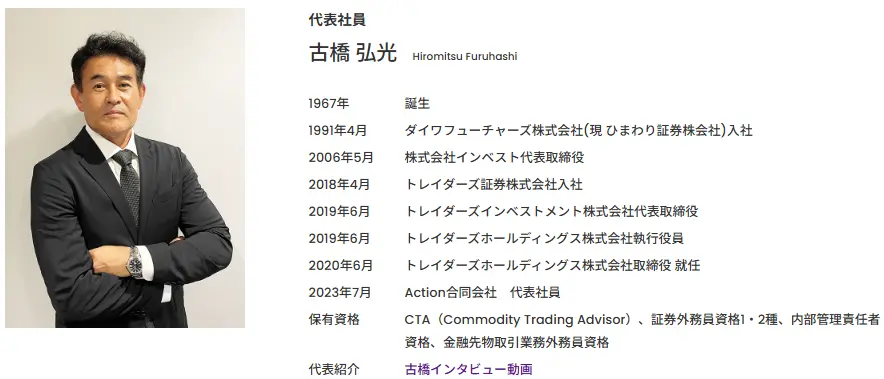

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは2023年に設立された新進気鋭のヘッジファンドです。

代表 兼 運用責任者はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏。

30年以上も金融業界に携わってきた古橋氏が開設したこともあり信用できるファンドです。

アクションの運用方法

そんなアクションの投資先は日本の事業投資、ファイナンス、Web3事業など多岐におよびます。

アクションが公式サイトで公表しているポートフォリオは以下の通りです。

状況に応じて機動的に分散投資を行い、リスクを抑えながらリターンを最大化させているため、17%の利回りが出せたのでしょう。

500万円の出資で、年間85万円のリターン

アクション合同会社の昨年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源として、アクションに預ければまとまった資産を「働かせる」ことができます。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新進気鋭のヘッジファンド。社名のGFは「Greed(貪欲)」と「Fear(恐怖)」の頭文字で、ウォーレン・バフェットの投資哲学に基づいています。

運用を担当するファンドマネージャーは、ロンドン・スクール・オブ・エコノミクスで修士号を取得後、UBS証券やモルガン・スタンレー証券の投資銀行部門で経験を積んだ実力者です。モルガン・スタンレー時代にはテクノロジーやヘルスケア領域のM&A案件等を担当し、その経験を活かした独自の投資戦略を展開しています。

同社が採用するJ-Prime戦略は、日本の大型株や指数ETFを20~30銘柄組み込んだポートフォリオ運用です。銘柄選定では、市場成長性、持続的な収益力、競争優位性という3つの基準を重視。この戦略により、運用開始から277%(資産約3.8倍)という驚異的なリターンを実現しています。

リスク管理面では、1銘柄あたりの投資配分を10%以下に制限するなど、慎重な運用姿勢も特徴です。ただし、運用期間中に一時的なマイナスを記録することもあるため、3〜5年の中長期での投資が推奨されます。投資開始額は500万円からで、月次での運用レポート提供など、情報開示にも積極的です。

GFマネジメントは日本株の優良企業ポートフォリオで中長期で大きなリターンを狙いたい方におすすめです。

その他のヘッジファンドは以下の記事で紹介しています。

既出のように、日本国内にも投資リスクを抑えながら高利回りを狙える運用先があるのであれば、わざわざ煩雑な手続きや調査に手間暇を掛け、高い投資リスクを背負ってオフショア投資するメリットは少ないのではないでしょうか。

オフショア投資は、日本の法律が及ばない海外の金融機関との取引だからこそ、それを悪用しようとする詐欺が集まりやすくなるもの事実です。

今一度オフショア投資のリスクとメリットを天秤に掛けて、慎重に投資方針を決定したいですね。

オフショア投資ランキング:まとめ

本記事では、オフショア投資の基本情報、投資のメリット・デメリット、比較的取り組みやすいオフショア投資方法ランキング等について解説してきました。

オフショア投資の一番の魅力はに国内のと投資商品よりも利率や利回りが高めであることですが、これらを享受する投資家は代わりに多くのリスクを抱えなければなりません。

実は日本(オンショア)にも高利回りを狙うことのできる投資商品は多く存在します。

また海外のアセットクラスに資産を分散したいのなら、日本の証券会社を通しても十分に可能です。

オフショア投資を検討されている方は、今一度「自分の目指す資産運用はオフショア投資でないとできないのか」を熟考した上で契約に踏み切ることをおすすめします。

また本記事内ではオンショアで高利回りを狙える方法として、日本の和製ファンドも紹介しました。

以下の記事では本記事で紹介した以外にも多くのファンドをご紹介していますので、ぜひ参考にしてみてください。